自去年12月16日中美监管机构双双释放积极信号以来,中概股又迎来一家交表的企业。

1月17日,国产激光雷达企业禾赛科技向美国证监会(SEC)提交招股书,拟在纳斯达克上市。如果成功,禾赛科技或成为“中国激光雷达第一股”。而禾赛上市也将再次成为中概股的一个积极信号,带动更多企业积极赴美上市。

对于激光雷达来说,过去的2022年是至为关键的一年,由于大量搭载激光雷达的车型在这一年开始量产交付,因此也被称为激光雷达的量产元年。

禾赛科技的出货量也在这一年迎来爆发式增长,据招股书数据,禾赛科技从2017年到2022年12月31日激光雷达累计出货量超过10.3万台,但其中有8.04万台来自2022年。

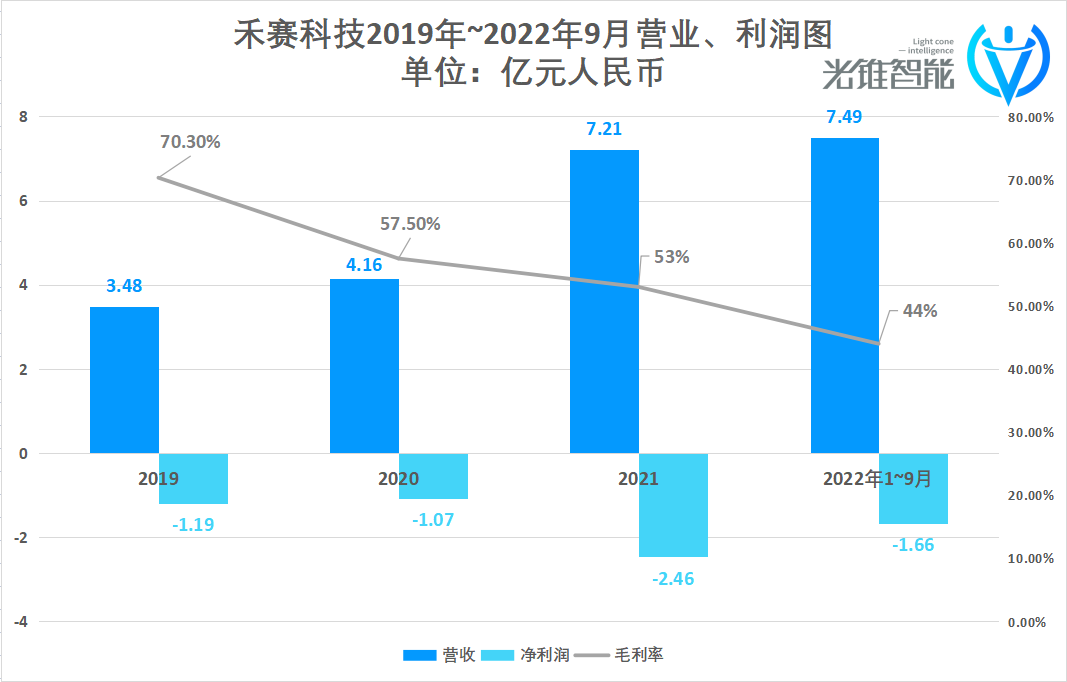

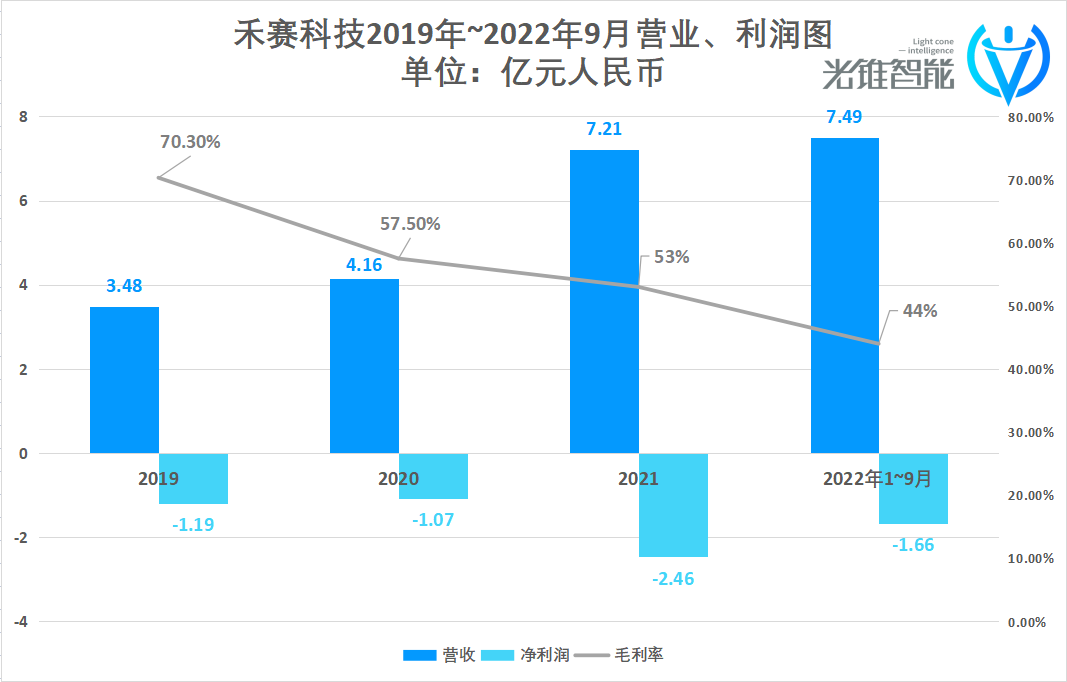

财务数据上也能看到同样的趋势,从2019年到2022年9月,禾赛科技营收分别为3.48亿、4.16亿、7.21亿和7.94亿;但毛利率却在逐渐下降,分别为70.3%、57.5%、53%和44%。

和大多数冲击上市的科技公司一样,禾赛科技目前仍未盈利,从2019年到2022年9月,禾赛科技净亏损分别为-1.19亿,-1.07亿,-2.46亿,-1.66亿;但对比2021年和2022年前9个月的数据,其净亏损分别为1.76亿和1.66亿,有略微收窄的趋势。

从行业层面来看,2022年激光雷达的竞争也同样激烈。

从2022年5月开始,亮道智能、一径科技、速腾聚创、禾赛科技纷纷发布近距补盲激光雷达,大家在主机厂定点、水平视场角、综合性能、安全标准等各方面贴身肉搏。

除此之外,国内各大厂商更是在今年1月初举办的CES 2023上包揽了激光雷达展区,除了前面发布新品的几家之外,图达通、北醒、镭神智能等厂商也都带着主打产品高调亮相。

可以说,禾赛科技在这个时候上市,并不意味着这个赛道的玩家开始胜出,反而意味着更加激烈的竞争才刚刚开始。

交表SEC并不是禾赛科技第一次冲击上市,因为早在2021年1月,禾赛科技就曾向科创板提交过招股书,只不过仅仅两个月后又主动撤了回来。

据当时的媒体报道,禾赛主动终止上市的原因,可能是因为当时的财务情况并不太令人满意。而在两年之后的今天,再次冲击上市的禾赛则显得更加从容。

过去两年,禾赛科技的整体收入增长很快,从2021年9月30日前9个月的4.59亿元人民币增长到2022年9月30日止前9个月的7.94亿,同比增长72.2%。

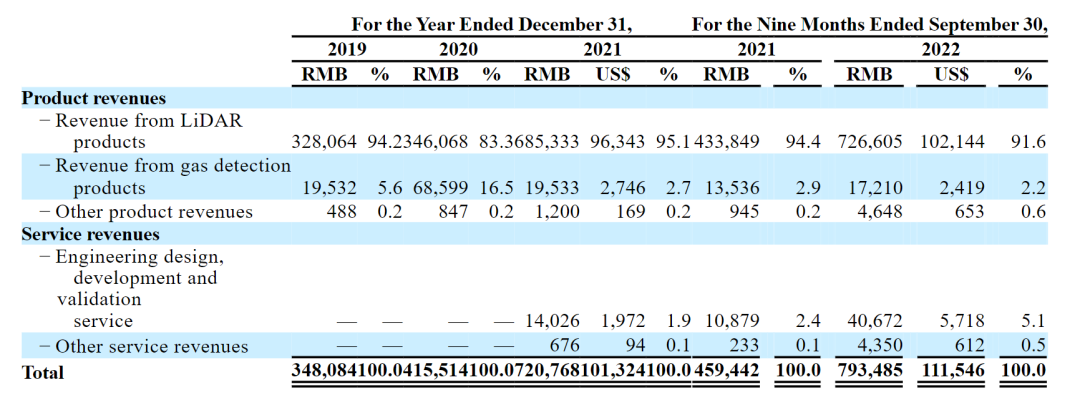

目前,禾赛的收入来源大致可以分为两类产品和相关服务及配件。两类产品分别是激光雷达和气体检测装置甲烷遥测仪。相关服务和配件则是指激光雷达相关配件、相关工程软件服务和相关延保服务。

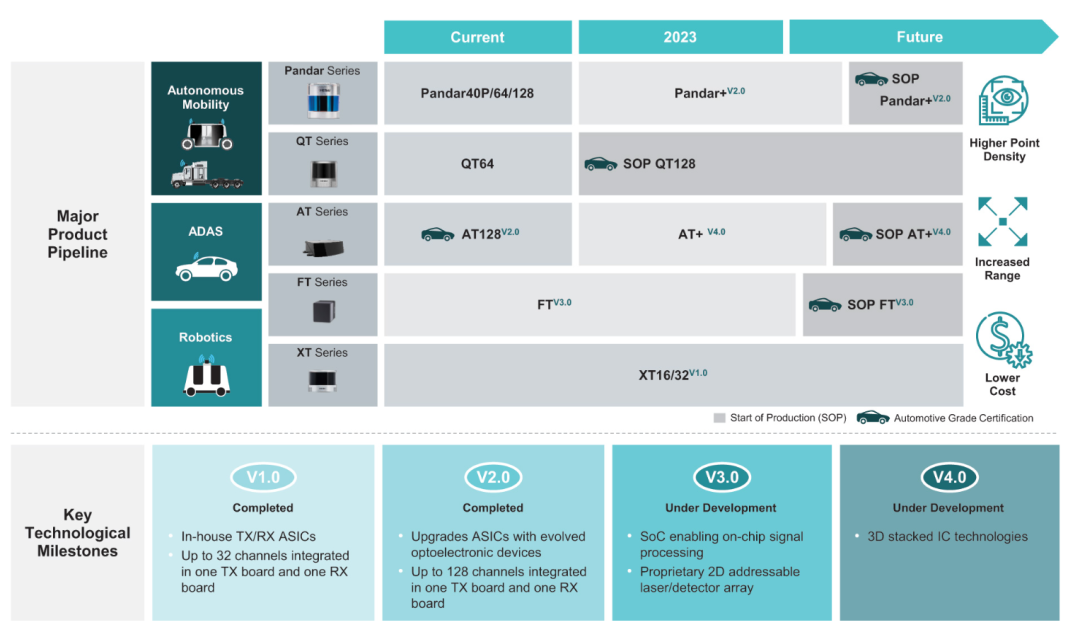

目前,禾赛科技的激光雷达共有5个系列10款产品,并主要应用在各种具备辅助驾驶和自动驾驶能力的乘用车或商用车;各种扫地机器人、物流机器人、送货机器人等机器人场景,以及各种货运和客运的自动驾驶车队等三个方面。

从2019年到2022年前9个月,激光雷达销售收入分别为3.28亿、3.46亿,6.85亿和7.27亿元人民币,在整体收入中分别占比94.2%、83.6%、95.1%和91.6%。

特别是在2021年和2022年,禾赛科技激光雷达的产品收入从2021年前9个月的4.3亿元增长至2022年前9个月的7.266亿元,同比增长67.5%。

收入增加来源于销量增加,而销量增加又带动激光雷达周边配件和服务收入的增加。可以看到,其激光雷达配套硬件、相关工程服务和其他服务收入的占比也从2021年的4%增长到2022年的6.2%。

除了激光雷达之外,禾赛还有一款气体检测装置甲烷遥测仪,现在共有两款产品,其销售收入从2019年开始也逐渐下降,到2022年前9个月,其销售收入分别为0.2亿、0.69亿、0.2亿、0.17亿,分别占比5.6%、16.5%、2.9%和2.2%。

不过,虽然禾赛激光雷达的销量在增加,但过去几年,禾赛的产品平均售价和毛利率却都在下降。

比如禾赛在招股书中提到,在2021年和2022年的前九个月中,分别确认了销售的超过8000台和32400台激光雷达的收入,平均售价分别约为每台8000美元和3100美元。

平均售价降低了,毛利率也在降低。据招股书数据,禾赛毛利率从截至2021年9月30日止九个月的53.3%下降至44.0%。

对此,禾赛解释主要原因在于其销售的产品结构从以价格较高的Pandar系列产品为主,转向价格较低的QT、XT和AT系列产品为主,毛利率因此降低。

但从激光雷达与禾赛科技发展的过程来看,恰恰是因为这样的转型,成就了今天即将上市的禾赛。

Pandar系列是禾赛最早的产品之一,属于机械式激光雷达,价格相对更贵,主要服务于L4级别以上自动驾驶。在早期,百度、小马智行、文远知行等国内头部自动驾驶企业采用的都是禾赛的这款产品。

但问题在于,L4级别自动驾驶因为各种原因迟迟无法落地,作为依靠车辆走向市场的激光雷达也就无法扩大市场规模。而最近两年,由于以城市辅助驾驶为代表的L2、L2+的落地,乘用车对激光雷达的需求开始爆发式增长。

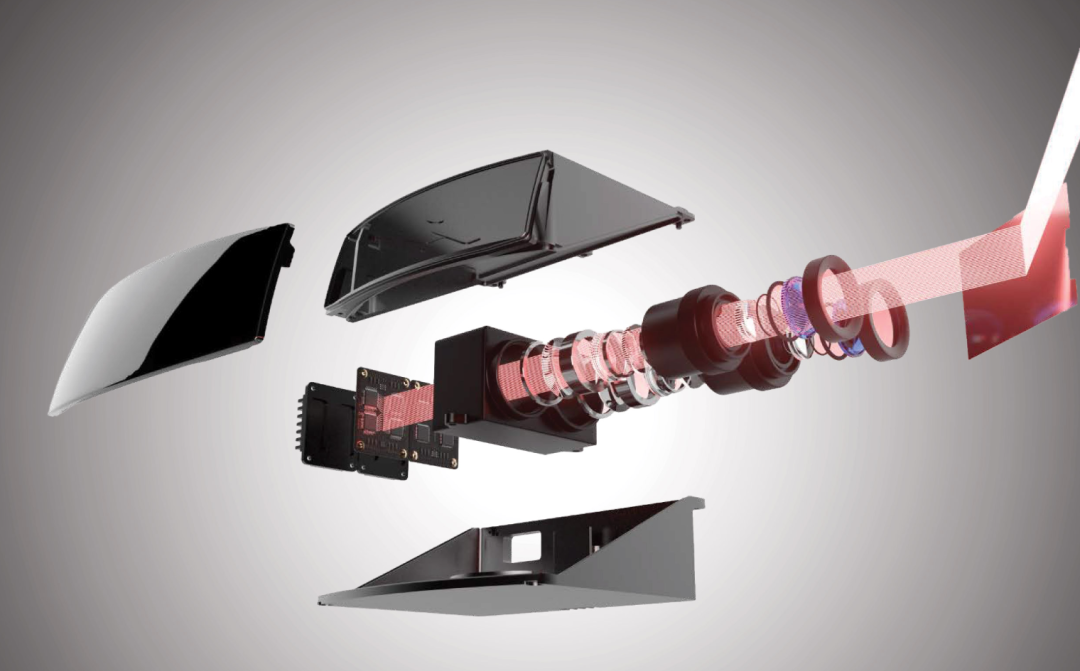

由于乘用车对激光雷达的可靠性、性价比、稳定性、量产规模都有更多的要求,再加上激光雷达技术的进步,机械式激光雷达也逐渐被半固态(混合固态)激光雷达替代。

2021年,禾赛推出面向乘用车的半固态激光雷达AT128,并迅速获得理想、上汽、路特斯等车企的定点。据Frost&Sullivan报告,禾赛2021年在自动驾驶汽车激光雷达市场占据60%的市场份额。

当然,禾赛在ADAS上领先的市场份额并不代表高枕无忧。事实上,目前激光雷达市场的竞争正在变得越来越激烈、越来越白热化。

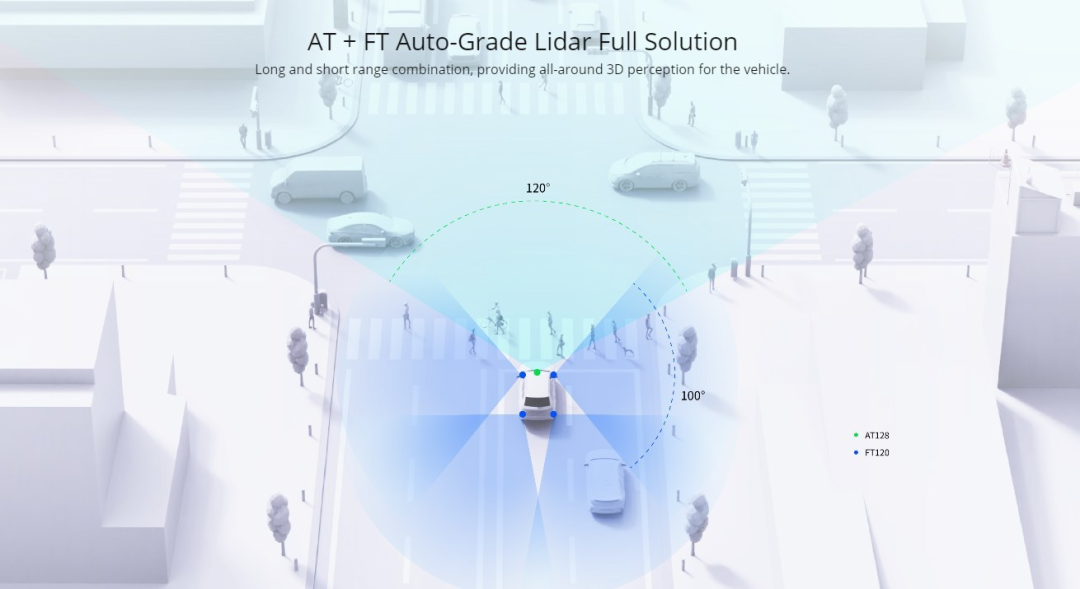

具体而言,产品上,激光雷达企业正在从重点发展长距主激光雷达转向发力近距补盲激光雷达。

在补盲激光雷达之前,自动(智能)驾驶车辆通常依靠半固态激光雷达感知前向路况,然后依靠环视摄像头和毫米波雷达感知车身周围的情况。

但这两者在实际应用当中都存在自己的不足,比如摄像头不能识别未经训练的障碍物,遇到强光等特殊情况会出现瞬盲等;毫米波雷达存在分辨率不高,无法识别车道线、静态物体特征提取难等问题。

当然,发展补盲激光雷达除了能够规避掉这些问题之外,对于激光雷达企业来说,更重要的是可以用主激光雷达+补盲激光雷达形成一整套感知方案,建立自己的产品矩阵。

所以2022不仅是禾赛科技,包括速腾聚创、亮道智能、一径科技、图达通等头部激光雷达企业,都纷纷发布自家的补盲激光雷达,而在这之前,国内能够量产的还只有一径科技的ML-30s。

当然,补盲激光雷达各家也有各家的特点,这就涉及如今激光雷达竞争的第二个趋势,从混合固态向纯固态激光雷达迈进。

一直以来,纯固态激光雷达都被誉为激光雷达的终极方案,其更高的稳定性,更低的价格、更容易量产的特点都符合市场的需要。2022年5月,亮道智能率先推出FLASH纯固态侧向补盲激光雷达;11月,速腾聚创、禾赛科技也先后发布自家的纯固态补盲激光雷达。

可以说,纯固态补盲激光雷达的推出,开启了激光雷达从混合固态到纯固态转变的大门。

而从混合固态到纯固态激光雷达,芯片又是其中的关键。

纯固态激光雷达内部没有任何运动部件,激光发射与接收完全通过芯片来完成,芯片化正是激光雷达降低成本、提高集成度与性能的重要方式。所以去年11月,在禾赛纯固态补盲激光雷达FT120的发布会上,禾赛科技CEO李一帆曾提到,自研芯片是禾赛的核心优势。

禾赛从2017年开始建立自己专攻激光雷达专用芯片的团队。除了禾赛,速腾聚创自研有二维MEMS智能扫描芯片,亮道智能有SPAD芯片,刚在2022年11月完成C轮融资的一径科技也表示要加快芯片自研。

但无论是芯片、还是从混合固态到纯固态,亦或者是补盲激光雷达,背后本质上都是企业研发投入的比拼。而为了在行业保持竞争力,禾赛也在大力投入研发成本。

从财报数据来看,从2021年前9个月到2022年前9个月,禾赛研发人员从316人增加到491人,仅工资支出就增加了9120万元人民币。而整个研发投入更是从2.1亿元人民币增加到3.8亿元人民币,同比增长78.7%。

除了产品和技术上下功夫,对于进入量产环节的激光雷达来说,能否大规模交付也成为赢得市场的另一个关键。

在这样的背景下,各大激光雷达厂商其实都在大力发展生产。

比如禾赛科技,其之前在上海嘉定投资超过1.85亿美元建设“智造中心”麦克斯韦,它可以承担激光雷达的研发、生产、车规测试等功能,并引入「自动化+柔性」生产线,能同时满足大批量生产和多元化、定制化需求。

按照计划,麦克斯韦将在2023年上半年投入生产,预计年产能120万台。

2022年11月,速腾聚创也与知名“果链”公司立讯精密组建合资公司立腾创新,并由其牵头建立激光雷达智造中心。在这之前,速腾聚创还与捷普合作建立了代工厂,形成了覆盖深圳、广州、东莞三地的智能制造集群,以此来保证百万台年产能规划目标。

目前,速腾生产智造集群综合生产节拍可实现每12秒下线一台激光雷达。

除此之外,图达通也计划在2023年投入第三条生产线建设。目前,图达通已经拥有苏州、宁波两座工厂,每年超25万台的产能。

正如图达通创始人、CEO鲍君威所说:“激光雷达行业竞争已经发展到了一个新的里程碑,技术不再是最主要的部分,谁能够继续量产,把规模扩大5倍、10倍甚至上百倍,才是核心竞争力。”

而在这样的市场竞争指导下,激光雷达也必将从技术竞争走向产品矩阵、量产规模、工厂建设等各方面的全面竞争。而这个市场也将越来越白热化。

原文始发于微信公众号(光锥智能):禾赛科技上市,但激光雷达的战斗才刚开始