多年筚路蓝缕,2021年自动驾驶终于迎来了其商业化爆发的元年。这一年,L2级别的驾驶辅助已经成为标配,L3级及以上的自动驾驶也正变得越来越普遍。对于L2级的驾驶辅助,摄像头和毫米波雷达足以提供强大的性能支撑,而进入更高级别的L3级自动驾驶,激光雷达开始变得不可或缺。

车企角逐自动驾驶,激光雷达站上C位

在自动驾驶从L2向L3级跨越的关键节点,激光雷达厂商逐渐被推到聚光灯下。其中,以速腾聚创(RoboSense)为代表的中国企业成为一股不容忽视的力量。

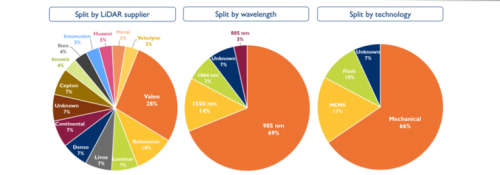

前不久,全球知名市场研究与战略咨询公司Yole Développement发布了《2021年汽车与工业领域激光雷达应用报告》,统计了包括全球十余家头部企业在内的激光雷达研发制造商在汽车和工业市场应用的份额占比情况。其中,速腾聚创车载前装激光雷达全球市场份额占比10%,排名中国第一、世界第二。

激光雷达厂商站到聚光灯下,是自动驾驶产业发展的必然,但某种程度上,汽车厂商激烈的竞争也客观加速了这一进程。

有机构预测,2035年,全球无人驾驶系统的市场规模将达到6000亿元,而中国市场的规模则接近1500亿元。巨大的市场想象空间,使自动驾驶成为汽车厂商的兵家必争之地。眼下棋至中局,谁掌握了更先进的装备,便能拥有更多胜算,于是大战一触即发。

去年11月广州车展上的“内卷”大戏,便是最为直观的呈现。传统车企和造车新势力,都不约而同地将激光雷达车型作为了杀手锏。长城旗下新能源汽车品牌机甲龙负责人更是直接喊话:“你有几颗激光雷达?4颗以下,请别说话。”

数据统计显示,2022年内上市的、搭载激光雷达的新能源车型将多达13款。北汽极狐阿尔法S、小鹏P5、蔚来ET7、上汽RS33、智己L7等都预告了激光雷达的上车。可以说,几乎所有已知的新能源汽车品牌都加入了这场声势浩大的角逐。

相比汽车厂商你来我往的台前之争,激光雷达厂商在台下的较量虽然少了几分火药味,但激烈程度也毫不逊色。目前,全球范围内激光雷达的主要玩家包括Velodyne、Luminar、Aeva、Ouster、Innoviz以及国内的速腾聚创、华为、大疆、禾赛科技、万集科技等企业。

广州车展百花齐放,唱主角的依然是国产厂商,其中成立7年的速腾聚创堪称C位。据了解,众多激光雷达系统厂商中,速腾聚创目前已在全球布局激光雷达相关专利超700项。此次广州车展上亮相的13款前装激光雷达新车型中,搭载速腾聚创产品的多达6款,占比接近50%。

另外据统计,截至2021年底,速腾聚创共计已手握40余款车型定点订单,是国内激光雷达车载前装市场定点车型数量最多的企业。这一“战绩”无疑落实了速腾聚创国内激光雷达企业Top 1的地位,甚至说世界Top 1也不为过。

在潜力巨大同时也日渐拥挤的激光雷达赛道,速腾聚创为何能够脱颖而出,成为行业Top1?

领跑激光雷达市场,需修炼好这四重内功

在任何技术革新浪潮中,以前瞻性眼光敏锐捕捉市场变化,都是制胜的关键。速腾聚创能够在激光雷达市场脱颖而出,同样离不开对市场走向的敏锐洞察。速腾聚创联合创始人兼执行总裁邱纯潮就曾坦言,“不是我们做得快,而是我们做得早,也确实捉到了中国新能源和自动驾驶的这波红利。”

- 前瞻战略,踏准固态激光雷达风口

速腾聚创最早以机械式激光雷达入局。机械式激光雷达需要通过元器件堆叠才能达到行业性能要求,不仅可制造性和可靠性难以保障,成本也随着器件堆叠而居高不下。2016年底,面对即将爆发的自动驾驶市场,速腾聚创决定调整战略,将重心向MEMS(微电机系统)技术方案倾斜,就此踏入风口。

研发过程中,速腾聚创基于机械多线程雷达中的经验积累,以及对未来激光雷达应用和发展趋势的预判,前瞻性地布局MEMS技术路线。利用MEMS技术的优势,速腾聚创得以在保证性能的同时将产品做得更加小巧,同时极大提高了制造上的一致性,为其在乘用车的落地奠定了基础。

- 安全性是征战汽车市场的基本盘

一直以来,容易受极端物理环境影响,是激光雷达的软肋。速腾聚创自然也意识到这一点,并提出自己的方案。速腾聚创在M1上搭载了完善的配套功能,以此来应对如冰雪、泥土、沙尘、大风、阳光暴晒、以及车载电子器件干扰等给传感器带来的影响,包括OTA升级、污迹检测、智能清洗、智能加热、性能检测、电源管理、网路管理等。

全球唯一车规量产交付的智能固态激光雷达M1

在安全性加码方面,2021年初M1在严格的标准下通过了随机振动、碎石冲击、高低温冲击、高低温湿热、静电放电抗干扰等一系列车规测试,能在全环境场景下为车辆提供精准智能的感知信息。以高成熟度的姿态,解决使用者的后顾之忧。

- 成本是商业世界的“通行证”

诸多历史证明,在科技领域能够傲立商业丛林之巅的规律:“领先半步是先进,领先三步是先烈”。很重要的一点原因就在于,技术创新是勇攀高峰,可以不惜代价;而商业落地必须接地气,投入产出比是第一要义。

对于激光雷达厂商来说,小体积化、固态化、低成本化可以说是生存下来的必经之路。得益于独有专利的核心器件设计,速腾聚创极大地降低了M1的成本,打破了行业对激光雷达价格高昂的刻板印象。

此外,M1在产品一致性上还具有天然的优势,因为扫描部件集成在芯片上,产品质量受工艺影响的范围更小,更容易实现规模化量产。相比之下,同样是扫描部件的旋转电机由于重量大,组装工艺和一致性控制困难,规模化量产难度大。

- 量产——商业落地的“最后一公里”

除了在技术上另辟蹊径,为积极推动激光雷达的车规前装量产与大规模商业化落地,速腾聚创还采用两条腿走路的方式:一方面,在2021年3月落成了首条车规固态激光雷达产线;另一方面,广泛发展上下游产业链合作伙伴,与德州仪器、立讯集团等达成战略合作,不断扩大量产规模、提升交付能力。

全国首条车规级固态激光雷达产线

在这样的战略布局下,速腾聚创成为了目前全球唯一实现第二代智能固态激光雷达车规量产交付的企业,引领激光雷达行业进入“量产元年”,带动智能固态激光雷达在众多汽车品牌的前装车规量产,涵盖比亚迪、广汽埃安、威马汽车、极氪、路特斯、嬴彻科技、挚途科技等企业旗下的多款车型。

依托全面的综合实力,速腾聚创获得了众多汽车厂商的青睐。2021年底,速腾聚创获比亚迪战略投资,并与后者签署战略合作框架协议。更早之前,速腾聚创还和吉利控股集团旗下极氪品牌达成战略合作,双方的合作将深入到硬件研发、智能制造、量产交付和市场协同的各个环节。

激光雷达商业化落地加速,厂商如何把握窗口期?

经过自动驾驶商业化元年的厚积薄发,接下来自动驾驶行业势必将迎来更迅速和更大规模的商业化落地。据麦肯锡预测,无人驾驶汽车到2025年可以产生2000~19000亿美元的产值。高盛则估计,到2050年自动驾驶产业规模有望超过6000亿元,发展过程呈现指数级增长。

激光雷达作为自动驾驶的核心传感器,面对高速成长的市场,厂商该如何把握机遇,不断提升市场占有率呢?

- 首先是沿着激光雷达全链条不断把技术做深,建立起自身的生态壁垒。

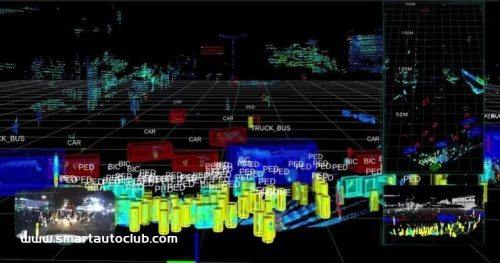

与汽车厂商合作,激光雷达仅提供原始的点云数据是远远不够的,因为这些数据必须经过后期处理才能使用。而内部嵌入传感器、能够提供一定数据处理能力的感知软件,将极大缩短汽车企业在点云感知软件端的漫长开发过程,加速汽车企业的整体方案研发进度,减轻客户负担。此外,激光雷达企业可以通过后续OTA持续升级的深度合作,为客户提供更具竞争力的激光雷达解决方案,从而构建起更完善的生态壁垒。

感知软件基于M1点云同步输出感知结果

- 其次是在横向上不断拓展细分场景。

众所周知,自动驾驶想要在城市道路上实现大规模落地,还有一定的距离。除了继续在乘用车市场不断突破,自动驾驶公司能否在封闭园区、高速交通等细分场景将自身技术落地应用,并且快速实现商业变现,也十分重要。因此,激光雷达厂商还需要根据不同场景的特点,形成更加丰富的产品矩阵,构建更加全面的竞争力。以速腾聚创为例,目前速腾聚创的激光雷达产品,沿着自动驾驶这条线,正在渗透到乘用车和商用车、无人物流车、机器人、RoboTaxi、RoboTruck、RoboBus等细分领域。这一路径,也是其他激光雷达厂商发展的缩影。

- 另外,随着细分市场的不断拓展,更丰富、更多样化的激光雷达产品也将获得市场青睐。

今年的CES前夕,速腾聚创联合创始人兼执行总裁邱纯潮向《财经汽车》透露,除了中长距的M1,速腾聚创未来还将推出短距和超长距的半固态激光雷达产品。与此同时,机械式激光雷达也在同步推进,在这届CES上,速腾聚创最新的128线机械式激光雷达Ruby Plus也成为关注焦点,该产品整体重量和体积均减少了50%以上。

虽然当下的自动驾驶市场仍在快速发展、充满了变数,与之休戚与共的激光雷达市场也随时可能有新的黑马杀出。但对于已经手握多项行业第一的速腾聚创来说,无疑拥有更多的取胜之匙。

目前,速腾聚创在技术、产品、量产交付方面均已占据领先优势,手握40余款车型定点,已成为国内乃至世界市场占有率第一的激光雷达企业,而大量市场反馈又必将进一步推动其技术研发和产品迭代,持续渗透各细分市场,稳定交付扩大市占率。

文章来源:雷峰网,作者:程希,如需转载请至雷锋网官网申请授权。

Welcome to join us.Aibang lidar industry communicationThere are currently 2,700 people, including relevant persons in charge from major lidar manufacturers and OEMs. Click on the tags below to filter

Lidar OEM Autonomous Driving application terminal laser VCSEL light detector sensor Optical element Optical module filter Galvanometer Optical components radome cover adhesive Electronic component semiconductor chip tier1 Parts Non-standard automation Hardware circuit board motor Coating Coating equipment Plastic Products vehicle electronics Surface treatment auto parts equipment Testing Equipment Connector plastic Material software trading acting College graduate School other

Download: