引言:

01

智能驾驶:自主品牌 ADAS 渗透率提升速度反超合资品牌

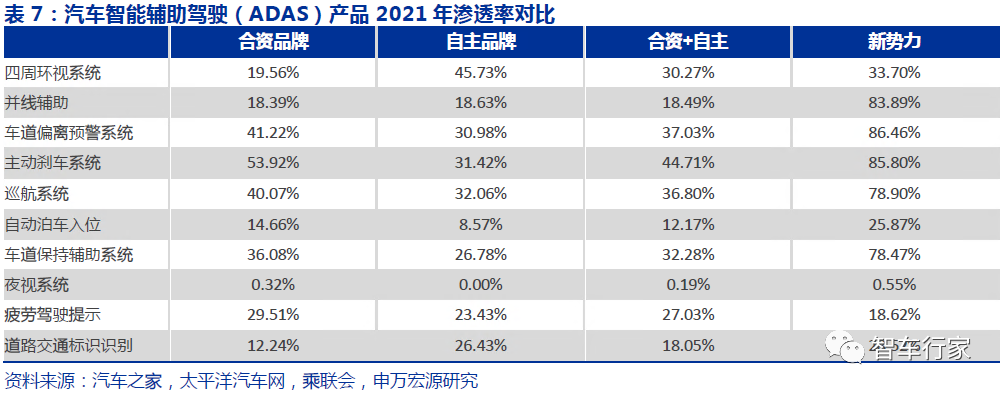

截至 2021 年底,主流 ADAS 系统渗透率区间大致在 30%~40%区间内,我们所统计的 10 个 ADAS 系统中有 5 个渗透率超过了 30%——其中主动刹车系统、车道偏离预警系统、巡航系统、车道保持辅助系统和 360°环视系统渗透率超过 30%,疲劳驾驶提示渗透率已接近 30%,2021 年 ADAS 前装市场各类 L1-2 级辅助驾驶系统渗透率仍保持不断提升,具体情况如下:

1)高速提升:在我们所统计的 10 款 ADAS 系统中有 1 款渗透率提升幅度超过了 8%,车道保持辅助系统渗透率提升 8.43%。

2)中速提升:在我们所统计的 10 款 ADAS 系统中有 6 款渗透率提升幅度超过了 4%,分别是巡航系统(+7.96%)、360°环视系统(+7.85%)、车道偏离预警系统(+7.28%)、道路交通标识识别(+7.15%)、主动刹车系统(+5.82%)、疲劳驾驶提示(+5.37%)。

3)低速提升:并线辅助、自动泊车入位渗透率提升幅度约为 2%,夜视系统渗透率基本保持不变。

汽车智能辅助驾驶(ADAS)产品新势力渗透率情况总结如下:

1)L1 级 ADAS:在我们所统计的 3 款 L1 级 ADAS 系统中有 2 款渗透率超过了 80%,分别是车道偏离预警系统(86.46%)和并线辅助(83.89%)。其中,车道偏离预警系统是渗透率最高的 ADAS 产品;

360°环视系统渗透率不及自主品牌,主要原因是特斯拉零装配,而国产新势力均有布局,结合自主品牌 360°环视系统渗透率和渗透速度高于合资品牌这一现象,可以看出国产品牌在 360°环视系统的布局上更为积极。

2)L2 级 ADAS:在我们所统计的 4 款 L2 级 ADAS 系统中有 3 款渗透率超过了 70%,分别是主动刹车系统(85.80%)、巡航系统(78.90%)和车道保持辅助系统(78.47%)。

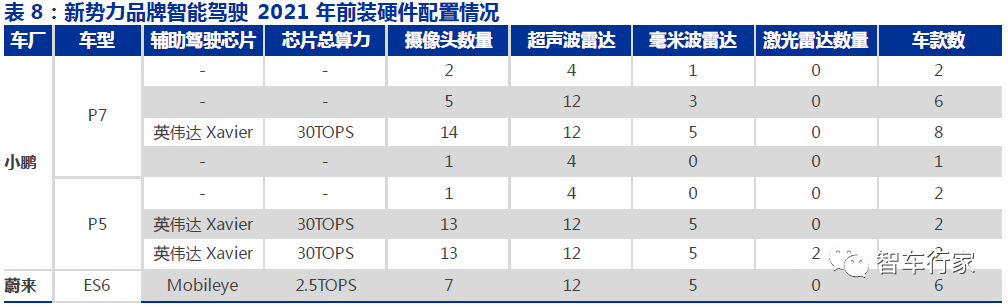

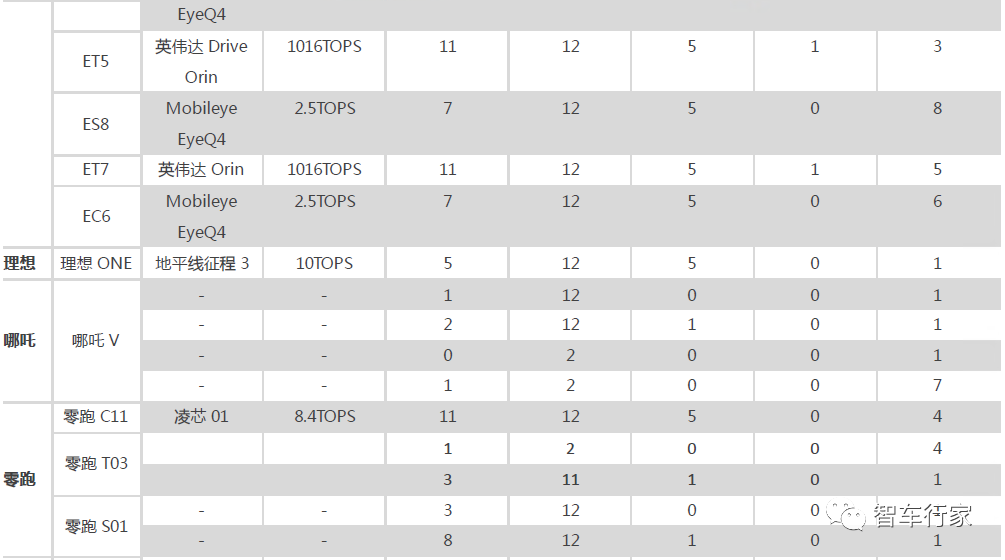

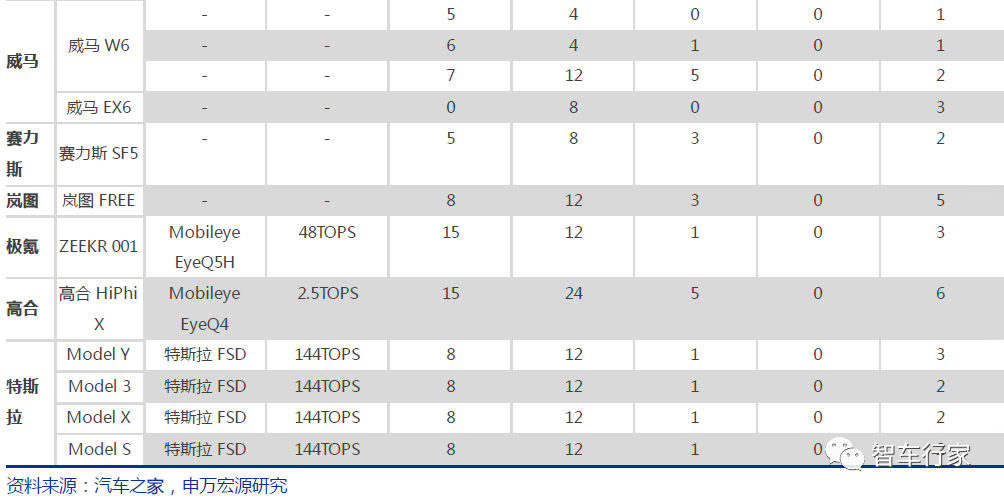

3)L2+级 ADAS:激光雷达处于前装上车的初期。在我们所统计的新势力 L2+车型中,单车平均装配 6.92 个摄像头、10.93 个超声波雷达和 2.04 个毫米波雷达;配置总算力超过100TOPS 辅助驾驶芯片的车型主要来自特斯拉和蔚来;仅蔚来 ET7/ET5 和小鹏 P5 部分车款装配激光雷达。

4)其他 ADAS:夜视系统是渗透率最低的 ADAS 产品,同合资和自主品牌一样,新势力车厂对于夜视系统的热情并不高,仅岚图装配夜视系统。

无论是整体上还是分价位档次来看,自主品牌渗透率提升速度大多领先合资品牌,对于 ADAS 系统配置意愿更强,向中低端车型渗透的趋势也更为明显,具体来看:

1)合资品牌 ADAS 渗透率提升略显乏力。合资品牌高档车型和中高档车型 ADAS 渗透率提升速度普遍降低,中低档车型 360°环视系统、并线辅助、车道偏离预警系统等 ADAS产品渗透有所加速,但渗透率相比同价位的自主品牌仍存在一定差距。

2)ADAS 产品在自主品牌各价位车型全面加速渗透,从中高档向中低档渗透趋势明显。自主品牌中高档、中低档和低档车型分别有 4 款、8 款和 9 款 ADAS 产品渗透率提升速度高于去年。其中,自主品牌中低档车型表现最为亮眼,有 6 款 ADAS 产品渗透率增速在 10%以上,渗透率超过 30%的产品由 2020 年的 2 款增加到 7 款。

DMS:2021 年 DMS 渗透率为 27.03%,其中视觉 DMS 渗透率为 2.77%,未来该市场由非视觉转向视觉 DMS 将成为确定趋势。视觉 DMS 算法单价为 50 元,对应纯算法市场规模为 3 亿元,若 DMS 渗透率达到 100%对应乘用车市场规模为 12 亿元,若加上OMS 则单价将上升至 100 元,100%渗透率对应 23 亿市场规模。乘用车 DMS 重点推荐虹软科技,建议关注商汤-W(DMS 收入占商汤业务比重太小,从弹性角度而言虹软科技更大);

另外商用车 DMS 重点推荐锐明技术(法规强制安装,市占率第一)。DMS 分为基于传统非视觉传感器和基于摄像头视觉两种方案,目前接近 90%的功能方案为基于传统的非视觉传感器,自 2019 年开始视觉 DMS 才陆续在国内乘用车前装市场量产,2020 年视觉DMS 的装车量为13.65 万辆(2019 年不到1 万),2021 年视觉 DMS 渗透率为2.77%。

在 DMS 视觉算法供应商方面,2020 年 1-9 月,除去小鹏汽车为自研算法外,地平线、未动科技、Smart Eye 排名前三位。蔚来汽车的 DMS 算法供应商是瑞典公司 Smarteye, Smarteye 与全球前 20 名 OEM 中的 12 个已经签署了 84 个合同订单;长安、长城、广汽、江淮、理想等搭载地平线 J2 及运行在 J2 上的 DMS 算法。虹软预计今明两年在长城汽车的算法出货量会有显著增加。

毫米波雷达:2021 年 1-11 月新车标配搭载毫米波雷达上险量为 1186.91 万颗,同比+44.55%。前雷达和角雷达合计搭载量 TOP5 厂商分别为博世、大陆、安波福、维宁尔、电装。毫米波雷达经历了 24GHz-77GHz-4D 成像毫米波雷达技术路线升级,今年开始 4D成像毫米波雷达将逐步替代 77GHz 毫米波雷达。一颗 77GHz 毫米波雷达单价大约400-500 元。

国产厂商虽然份额依然非常小,但是其中第一梯队的厂商森斯泰克、德赛西威已经陆续有小项目量产,而且近期在新定点项目上突破明显,预计今明两年开始体现。毫米波雷达上游芯片环节 77GHz 主要被英飞凌和 NXP 两家垄断,但是 4D 成像毫米波雷达市场 TI 芯片更为主流,其次是 NXP,而英飞凌在 4D 成像毫米波雷达市场偏保守。

摄像头:2021 年新车搭载摄像头上险量为 2566.75 万颗,同比+62.19%——其中前摄像头 824.53 万颗、后摄像头 36.92 万颗、周视/环视摄像头 1582.02 万颗、舱内摄像头 123.28 万颗。

2021 年单车 1.27 颗,若假设 2025 年 70%新车为 L2 级,2030 年 70%新车为 L3 级,则 2025 年单车平均为 4.2 颗摄像头,2030 年单车平均为 9.5 颗摄像头。中游模组厂重点推荐德赛西威,上游镜头推荐舜宇、CMOS 推荐韦尔股份(豪威母公司)。

车载摄像头份额与 360°环视市场份额基本一致,单颗摄像头价格 200-300 元,2020年 TOP3 厂商为 TTE(同致电子)、德赛西威、佛吉亚歌乐;摄像头上游车载镜头 TOP3为舜宇、日立、三协,环视镜头单价 20 元,前视镜头单价 80 元;上游车载 CMOS 份额TOP3 为安森美、豪威、索尼(预计今年或者明年第一为豪威),2M 以下 CMOS 的单价约 3-8 美金,8M 的 CMOS 单价约 12-20 美金。

智能驾驶芯片:ADAS 芯片 Mobileye 占据 70%份额,但是目前在 L2 市场正逐渐被德州仪器 TDA 4 和地平线征程 J3 蚕食部分份额。大算力芯片市场,英伟达 Orin 接近于垄断整个市场份额,另外高通 Ride 获得美国通用和长城汽车定点,华为昇腾芯片获得长安、广汽、北汽等车厂定点,安霸在 2022CES 上推出 CV3,寒武纪预计在今年底推出对标 Orin的大算力芯片,另外黑芝麻华山 A1000 和 A1000 Pro 已经流片成功在客户开拓中。

惯导 IMU:L2+车型标配,与高精地图配合,单价 1000 元,若渗透率 100%对应市场规模 230 亿元。目前国内头部厂商为导远电子、华测导航、北斗星通,海外厂商主要为u-blox,NovAtel。国内厂商拿到定点数量最多的为导远电子。

激光雷达:虽然 L3 软件还未成熟,但是在硬件预埋趋势带动下,激光雷达逐渐起量,国内激光雷达环节已经具备全球竞争力,尤其以速腾聚创为代表,我们认为从定点项目来看速腾聚创份额将上升至国内第一(据 AutoLab 此前报道,M1 在 2022 年的出货量可能会超过 30 万颗。截止 2021 年底,速腾聚创 M1 已经拿到 40+国内车企定点车型,包括了Lotus、极氪、Lucid 等车企。

广汽埃安的 Aion LX Plus,威马 M7,小鹏 G9 等将在 2022年交付的明星产品,也都将搭载速腾聚创 M1)。永新光学(激光雷达镜头出货量破万)、炬光科技(已有产品实现量产上车)、光库科技(光纤激光器配套无源器件)、舜宇光学(车载光学领军厂商)、天孚通信(布局光学元件和模块封装环节)、腾景科技(精密元件产品已完成送样)。

Autopilot

行车系统:行车系统长期被海外 Tier1 垄断,TOP5 厂商均为海外 Tier1 合计占据 80%份额,“nRnV”+“行泊车一体”成为行业主流趋势,能做出契合这两大趋势优质产品的Tier1 将享受市占率提升——乘用车前装领域重点推荐德赛西威(5R6V12U,行泊车一体)、经纬恒润(纯视觉)、福瑞泰克(1R1V)、智驾科技;商用车前装领域重点推荐经纬恒润、东软睿驰。目前 L2 的渗透率仅。

商用车行车系统“从单目往双目系统升级”、乘用车行车系统“从 1R1V 往 nRnV 升级”+“行泊车一体”为最主要的行业趋势。在商用车前装领域,经纬恒润和东软睿驰为 TOP2 厂商。在乘用车前装领域,目前市场主推的是 1R1V 方案,占据了整个行车市场 40-50%份额,在未来 2-3 年内大概率将被 nRnV 方案取代(做到 L2仅需要 1 个摄像头,但是如果做到 L2+则需要加更多的摄像头和角雷达才能提高预测感知能力),结合降本需求,行泊车一体成为行业确定性趋势:

02

智能座舱:液晶仪表高速渗透,行车记录仪爆发在即

根据佐思汽研数据,2021H1 在所有智能座舱车型销量合计为 94.5 万辆,其中连屏式方案占 82%(其中双联屏为 79%,三联屏为 3%),分离式方案占 18%——由此可见,联屏式方案更受消费者以及车厂青睐。

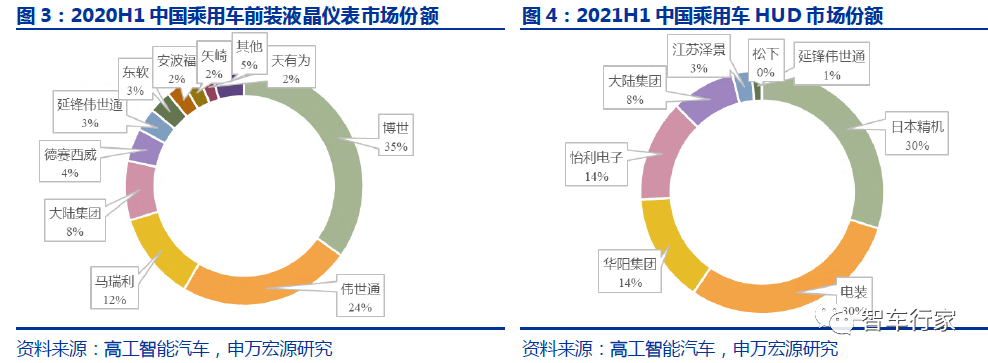

由于联屏式方案其实是把中控屏和液晶仪表盘合成一体为一整块屏,整车厂会把一整块屏都交给同一个 Tier1 供,因此原来在中控屏较高的市占率将拉动该供应商液晶仪表份额提升,乐观情况下其液晶仪表盘市占率有希望与中控屏市占率持平。

中控屏:中控屏渗透率已经达到 90%预示市场已经饱和,当前在中控屏市场出现的趋势是“大屏化”+“国产替代”,前者带来单价提升,后者带来市占率提升,重点推荐德赛西威,2022-2023 年一汽丰田和广汽丰田项目将进入大规模量产阶段,以及在原来老客户中从小屏切换大屏(目前 10 英寸以上大屏需求非常旺盛)。2021 年中国市场新车座舱搭载 10 英寸以及以上中控屏上险量为 899.92 万辆。

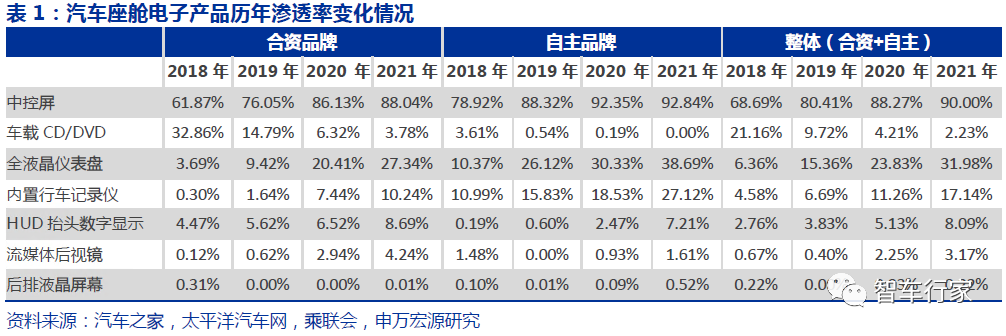

各类汽车座舱电子产品 TOP10 合资、TOP10 自主(备注:下文和表中“整体”指 TOP10合资+TOP10 自主,未计入新势力)渗透率情况总结如下:

1)中控屏:渗透率达九成,提升空间有限。截至 2021 年底,TOP10 合资品牌中控屏渗透率由 86.13%提升至 88.04%,TOP10 自主品牌中控屏渗透率由 92.35%提升至92.84%,整体渗透率由 88.27%提升至 90.00%,提升速度约为 1.73%,相较于 2019 年的 11.72%、2020 年的 7.86%整体放缓。

2)液晶仪表盘:高速提升状态,渗透率提升速度领跑所有座舱电子产品。2021 年渗透率由 23.83%提升至 31.98%,提升速度约为 8.15%,维持加速增长状态,是渗透率提升最大的座舱电子产品。

液晶仪表盘目前渗透率不足 40%,我们预计 2025 年液晶仪表盘渗透率将达到 70%~80%,市场规模仍有较大的上升空间。

3)其他座舱电子产品:内置行车记录仪渗透率提升 5.88%,呈中速增长,自主品牌渗透率与合资品牌渗透率逐渐拉开差距;HUD 抬头数字显示和流媒体后视镜市场需求略微抬头,渗透率提升不足 3 个百分点,呈低速增长;

后排液晶屏持续低位徘徊;因前装中控屏渗透率持续提升,互为替代关系的 CD/DVD 渗透率呈持续下降趋势,2017 年至 2021 年从 34.39%持续下降至 2.23%,预计 3 年内将降至 0。

汽车座舱电子产品新势力(备注:我们选取了特斯拉、小鹏、蔚来、理想、哪吒、零跑、威马、赛力斯、岚图、极氪、极狐、高合作为统计样本)渗透率情况总结如下:

1)新势力车厂中控屏、全液晶仪表盘渗透率分别高于传统车厂 8.51%/9.23%,行车记录仪渗透率大幅领先传统车厂。中控屏渗透率高达 98.51%,仅威马和哪吒的个别低配车款尚未配置中控屏;

全液晶仪表盘渗透率仅略高于合资和自主品牌主要系特斯拉无仪表盘所致,除特斯拉之外的新势力车型全液晶仪表盘渗透率为 97.00%;内置行车记录仪渗透率显著高于合资与自主品牌,领先 62.55%,小鹏的在售车型均未装配内置行车记录仪。

2)对于其他座舱电子产品,新势力渗透率低于合资品牌和自主品牌。HUD 抬头数字显示渗透率低于合资品牌和自主品牌,目前仅蔚来、极氪和极狐的部分车型装配。此外,新势力品牌的车载 CD/DVD、流媒体后视镜和后排液晶屏幕的渗透率均为 0。

分低档(10 万以下)、中低档(10~15 万)、中高档(15~30 万)、高档(30 万以上)四个不同车型价位来看,汽车座舱电子产品渗透率情况主要如下:

1)全液晶仪表盘:中高档车型渗透率高速提升,向低档车型渗透趋势逐渐明朗。合资车厂方面,液晶仪表盘已经开始往 10~15 万价位车型渗透,在我们统计的 10 家合资车厂中有 5 家在中低档或中高档车型初次布局液晶仪表盘,装配意愿有所增强,液晶仪表盘向中/低档车型的渗透有望进一步加快;自主车厂方面,液晶仪表盘在去年开始往 10 万以下车型中渗透,渗透率由 4.91%提升至 13.57%。

2)HUD 抬头数字显示:自主品牌中档车型装配意愿较往年有所提升。合资车厂方面, HUD 的渗透还停留在 15~30 万价位车型中,没有进一步往下渗透至 10~15 万车型中的迹象;自主车厂方面,HUD 已经开始在 10~15 万价位车型中去渗透了,2021 年 HUD 在该价位车型中的渗透率从 4.88%提升至 11.90%。

3)其他:自主品牌和合资品牌在行车记录仪装配上渗透率差异显著,自主品牌中低档和中高档车行车记录仪渗透率呈现爆发式增长,分别提升 18.80%和 24.98%,而合资品牌整车厂装配仅在 10%左右;

2021 年流媒体后视镜渗透率维持稳定,需求主要来自上汽通用别克中高档和高档车型,多数车厂目前无明显装配意愿;车载 CD/DVD 渗透率持续下降,自主品牌各档次车型渗透率均下降至 0%,合资品牌中除高档车外,其他车型渗透率基本均下降至 3%以下。

03

智能互联:老三类渗透率到高位,无线充电模块趋势确定

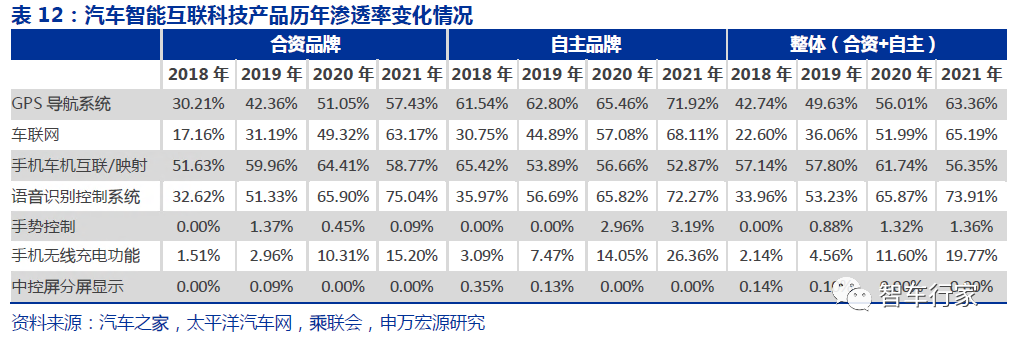

汽车智能互联科技产品渗透率变化主要关注车载语音、车联网、车载导航:

1)车载语音:截至 2021 年底,车载语音渗透率为 73.91%,在所有智能互联科技产品中渗透率最高。2021 年车载语音系统渗透率提升速度约为 8.03%,较 2020 年有所减缓。国内车载语音龙头科大讯飞 2021H1 在汽车领域实现收入 1.79 亿元,同比增长 74.31%;

公司在 2021 年已经达成合作车企 40+个,车型 1100 余个,新增合作车型超 200 个,定点储备增长 90%,全年前装 700 万辆;2022 年预计前装新增 900 万辆,预计新增合作车型 260 个。全球市占率第一的 Cerence 2021 财年来自全球的收入为 3.87 亿美元,同比增长 17.45%。

2)车联网:渗透率提升最快的智能互联科技产品。2021 年车联网渗透率提升速度为13.20%。前装车载 4G 模组龙头移远通信 2021 年 Q1-3 实现营业收入 74.76 亿元,同比增长 77.66%,2020 年实现营业收入 61.06 亿元,同比增长 47.85%。

3)车载导航地图:渗透率平稳提升 7.36%至 63.36%。自主品牌导航地图渗透率为71.92%,比合资品牌高 14.49%。从整体装配情况来看,长城汽车渗透率和装配量处于绝对领先地位,渗透率较低但提升速度较快的车厂主要有合资品牌的广汽本田和自主品牌的宝骏。前装车载导航地图市占率第二的四维图新 2021H1 导航业务收入 3.28 亿元,同比增长 22.50%。

汽车智能互联科技产品新势力渗透率情况总结如下:

1)手机无线充电功能和 OTA 升级的渗透率高于传统车厂 50%以上。新势力的手机无线充电功能渗透率高于传统车厂 64.73%,从需求侧看,其客户群体年轻人居多,年轻消费者对于手机配置和个性化的要求相对较高,换机频率较高,具备无线充电功能的手机在年轻客户群体中的渗透率也更高,因此新势力客户对车载手机无线充电功能的需求更高。

由于新势力车多处于中高档和高档价位,前装手机无线充电功能带来的价格增加并不明显,且新势力客户价格不敏感型相对较多,更愿意为这一卖点买单。新势力的 OTA 升级渗透率高于传统车厂 57.96%,主要是因为其通过 OTA 升级缩短产品验证周期、节省线下门店运营成本、为逐步完善自动驾驶功能铺路的需求较传统车厂更为强烈。

2)9 款智能互联科技产品中有 3 款渗透率高于传统车厂 20%~40%。分别是车载导航地图、车联网和车载语音,渗透率均在 95%以上,分别高于传统车厂 34.51%、33.54%和 21.82%。

3)手机车机互联/映射的渗透率低于传统车厂 50%以上。在我们所统计的 12 家新势力车厂中仅 4 家有装配,特斯拉和“蔚小理”均未装配,主要原因是新势力在车机系统的理念、商业模式、安全需求方面与传统车厂存在差异,其车机系统的性能和功能相对较强,逐渐向移动互联网设备靠齐,倾向于打造封闭式生态。

汽车智能互联产品逐渐向中/低档车型渗透,车载导航、车联网和车载语音在中/低档车型中的渗透率在 40%~80%。同价位车型,除手机车机互联/映射外,自主品牌汽车智能互联产品的渗透率远高于合资品牌。

1) 车载导航:逐渐向中/低档车型与合资品牌渗透。自主品牌低档车渗透率出现较大幅度反转,渗透率回升到 50%以上。自主品牌中低档车和中高档车、合资品牌高档车渗透率已接近或超过 80%,市场趋于饱和,未来的市场空间主要来源于合资品牌中低档车和中高档车。

2) 车联网:从高档车型往中/低档车型渗透趋势最为明显的智能互联科技产品。除合资品牌中高档车外,合资品牌其余车型以及自主品牌的渗透率提升幅度均放缓至或维持在 5%-10%的区间。自主品牌中高档车、合资品牌高档车渗透率已达高位。后续增量主要来自于合资品牌中低档车、中高档车和自主品牌中低档车。

3) 车载语音:高档车型向中高档车型渗透仍未结束,中高档向中低档车型渗透有所放缓但趋势不变。合资品牌高档车型渗透率基本维持稳定,逐渐向中高档/中低档车型渗透,合资和自主品牌中高档车型渗透率较 2020 年均加速提升。市场需求主要来自于合资中低档车,渗透率提升速度超过 10%,整体增速有所放缓但增长趋势不变,上升空间较为充足。

行车记录仪:我们预计传统车厂渗透率将从 2021 年底的 17%在 2-3 年内提升至90-100%(法规强制安装),市场规模将从 12 亿提升至 69 亿——重点推荐拟 IPO 公司豪恩汽电,中国乘用车前装独立行车记录仪 DVR 市场份额第一名(市占率 20%+),主要客户日产,是 2021 年行车记录仪上险量排名第一车厂,2021H1 行车记录仪收入同比增长 26 倍。

乘用车前装行驶记录仪分为独立的行车记录仪、与 ADAS 摄像头复用、与 360全景环视系统复用三种形式,其中独立 DVR(行车记录仪)占全部类型行车记录仪比重约为 74%,单价约 250-300 元左右。

独立 DVR 前装 TOP3 供应商分别为豪恩汽电、海康汽车电子、比亚迪(自研),其中,豪恩汽电主要客户为日产和吉利(日产从 2020 年开始成为其第一大客户,2020 年贡献 1.67 亿元销售额,2021H1 为 1.3 亿元,同比+2575%,主要因为配套车型于 2020H2 正式量产)。(数据来源:高工智能汽车,公司招股书)

液晶仪表盘:我们预计渗透率将从 2021 年底的 32%在 2025 年提升至 70-80%,单个液晶仪表价格大概 1000-1500 元,市场规模将从 110 亿元提升至 242 亿元;连屏式方案逐渐成为主流趋势有助于中控屏厂商在液晶仪表市场市占率提升,重点推荐德赛西威。

德赛西威是中国乘用车中控屏市场市占率第一(2020 年全年约 16%),而西威液晶仪表盘在 2020H1 市占率仅 4%,基于上述逻辑我们判断在未来 5 年内其液晶仪表市占率将持续出现提升趋势并且有希望达到和中控屏接近的份额。

2022座舱监控系统监控系统IMS(DMS、OMS)大会活动预告:

(点击图片获取大会资料)

大会背景

智车行家携手易贸信息科技于2022年3月25-26日于上海举办2022(第二届)座舱监控系统(IMS)前瞻技术展示交流会。与知名车企、Tier1、系统集成商、模组企业、核心元器件供应商、封装测试以及科研院所等300余位行业专家共同探讨汽车座舱监控系统的行业趋势、创新应用、技术发展等话题。力图打造一个集信息共享、经验交流、技术支持以及产品展示的综合性平台。

点击“阅读原文”,即可报名参会&预定展位

原文始发于微信公众号(智车行家):2022智能驾驶渗透率和市占率跟踪报告

Download: