贾浩楠 发自 副驾寺

智能车参考 | 公众号 AI4Auto##开头

激光雷达的上车元年,行业鼻祖却倒在了量产的第一步。

Ibeo,刚刚申请了破产重组。

Ibeo是谁?

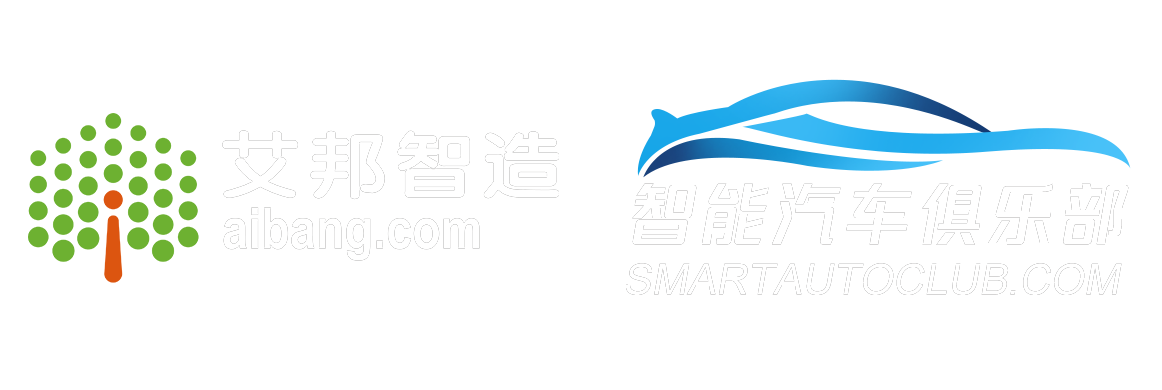

2017年全球首款激光雷达量产车——奥迪A8,背后就是Ibeo。

它是全球第一个瞄准车规开发Lidar(激光雷达)的公司,一度是整个赛道内唯一能量产交付产品的玩家。

智能汽车革命浪潮开端,激光雷达赛道乘风而起,勃勃生机万物竞发,先驱成了先烈,Ibeo的倒下,揭开的是激光雷达行业的洗牌序幕。

“融不到钱了”

9月30号,Ibeo向德国汉堡法院申请破产重组。

破产的主要原因,是“无法获得进一步的增长融资”。

Ibeo自1998年成立以来,公开的融资只有两轮,分别是2016年采埃孚收购40%的股份,以及2021年国内精密设备制造商瑞声科技参与的股权融资。

但金额未透露。

除此之外,Ibeo 20多年来再没透露过任何其他融资,不过从常识出发,Ibeo肯定有持续的营收和其他未公开的融资手段,否则无论如何支撑不了20多年。

今年5月开始,Ibeo管理层已经和潜在的投资人接洽,但商谈进度显然没续上最后一口气,最终只能先行申请破产重组,然后接着谈投资方。

尽管工资只能保证到11月,但400多员工目前还不会遣散,日常的运营研发仍然继续,公司管理团队也没有跑路。

申请破产的主要目的,是为了给投资谈判争取时间,尽可能保留现有团队和架构。

工资还能发一个月,但团队不遣散,有可能Ibeo的投资方已经有了眉目。

会是谁?不太好猜。

但如果从汽车供应链领域的规律,客户往往入点股,或许可以盲猜一个在中国耳熟能详的名字:GWM。

理由是目前Ibeo的全固态激光雷达产品,官宣过长城汽车的魏牌摩卡——需要说明的是,长城摩卡可不止它这一家固态激光雷达供应商。

所以Ibeo到底是一家什么样的公司,它的技术路线与国内的同行相比,有优势吗?

激光雷达鼻祖,从何而来

“鼻祖”的形容,毫不夸张。

成立于1998年的Ibeo,一开始走的就是专注汽车激光雷达的路线。

创始人Ulrich Lages博士,研究方向正是激光扫描器的实践应用。博士还没毕业,Lages就成立了ibeo公司,旨在将激光雷达技术应用在汽车上。

2000年,Ibeo被德国传感器巨头SICK收购,此后在2004、2005和2007年举行的DARPA自动驾驶汽车挑战赛上,有多辆参赛车辆即是使用了SICK的1线激光雷达。

这是Ibeo的产品第一次公开亮相。

多说一句,历届DARPA挑战赛引出的自动驾驶传奇故事不胜枚举。

比如谷歌无人车之父、Waymo前身发起者Sebastian Thrun当年带领的斯坦福团队,正是在传感器方案中史无前例地加入Ibeo激光雷达,才在DARPA脱颖而出。

而DARPA挑战赛也让当时的音响公司Velodyne看到自动驾驶的前景,转身投入激光雷达的行业。

说回Ibeo。DARPA挑战赛上的产品,还是单线激光雷达。不过随着2009年Ibeo从SICK独立,商业化进程走上正轨。

2010年,Ibeo和法雷奥达成合作,一起承接了奥迪的L3自动驾驶量产项目。

这时的法雷奥,还不是一个独立的激光雷达供应商,仍然以普通产业链公司身份参与智能汽车项目。

经过7年研发和量产打磨,全球第一款搭载激光雷达的量产车——奥迪A8面世。

这款专为奥迪L3级自动驾驶系统打造的激光雷达,采用4线激光收发装置+一维转镜方案,水平视场角达到145°,能够探测150m以内的目标物。

项目投入近10亿美元,一大亮点在于,当车辆在高速上堵车且时速不超过60km时,驾驶员可解放双手;而当系统检测到车速超过60km/h后,会提示驾驶员接管,并给出8-10秒缓冲时间。

不过方案在量产下线最后一秒被奥迪砍掉,最终错失“智能汽车”头把交椅的位置。

据说是奥迪出于谨慎和保守的立场,害怕一旦出事后的法律纠纷。

奥迪项目之后,Ibeo再没有其他大的车规激光雷达量产项目。

直到现在的长城汽车WEY摩卡的激光雷达版。

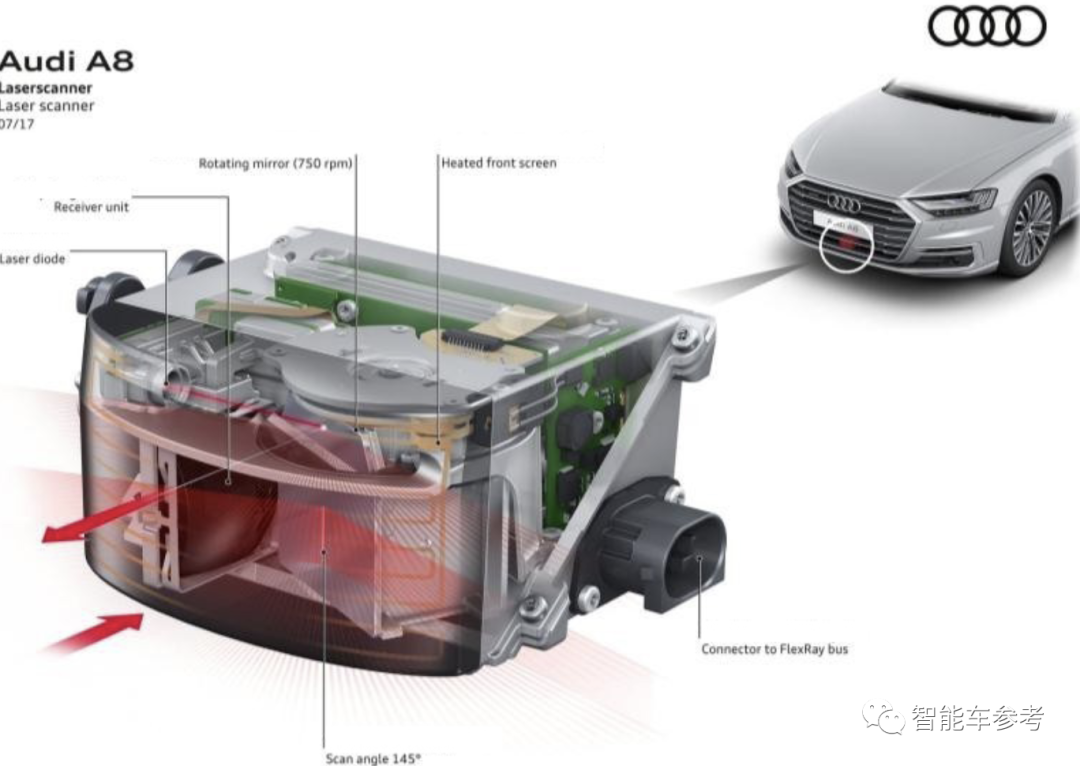

这也是Ibeo最重要的一款量产产品——IbeoNEXT。

不同于其他厂商的半固态激光雷达,Ibeo的技术路线一步到位:全固态激光雷达。

IbeoNEXT采用Flash全固态方案,能够在1秒内发出76.8万个点,得到25.6万个像素数据,角分辨率可达0.05 (H) x 0.07 (V),可识别130m外的小目标物,还能感知行人、车道线等。

所谓激光雷达的“固态化”,指的是其中的机械移动部件逐渐减少,直至完全没有移动部件,即为“全固态”。

Flash固态激光雷达的成像原理类似于快闪相机,在短时间内向前方发射大面积的激光照亮整个场景,再依靠高灵敏度的探测器收集回波信号,从而绘制成像。

但由于发光面的分散,导致单位功率下的探测距离过短,难以用作车辆前向的主激光雷达。

Ibeo的解决方案,除了在产品本身的扫描形式、接收器灵敏度等等方面创新,主要还是通过3颗布置在不同方案的激光雷达满足探测的距离、范围需求。

当然这也造成了量产成本高、冗余系统难做、维护成本高的缺点。

但作为车载激光雷达行业的鼻祖,Ibeo的贡献不可磨灭。

首先是最早认识到激光雷达在自动驾驶上的重要性和前景,并开创了“车规”激光雷达这个新品类。

其次,Ibeo从奥迪项目7年磨一剑开始,在“量产”这个挑战中不断踩雷排雷,给所有后来者摸索出一条道路。

最后,Ibeo在全固态激光雷达的技术研发、降本、量产,走在了最前沿。

出发时间早,步子迈得大,这就是Ibeo的一句话总结。

但可能这也是它如今申请破产的重要原因。

激光雷达,分水岭来了

很容易就能看出来,Ibeo其实踩中了车载激光雷达行业的两个点。

一个是行业刚刚出现的“胚胎期”,前景有,但不是很清晰。产业下游的意愿又不是很强烈,大多都在观望。

另一个点,是激光雷达技术发展的“未来”——纯固态激光雷。短期可以量产,但难度大、成本高,性能也没和友商拉开“代差”优势。

唯独,Ibeo漏掉了现在“乘风而起”的半固态激光雷达量产热潮。

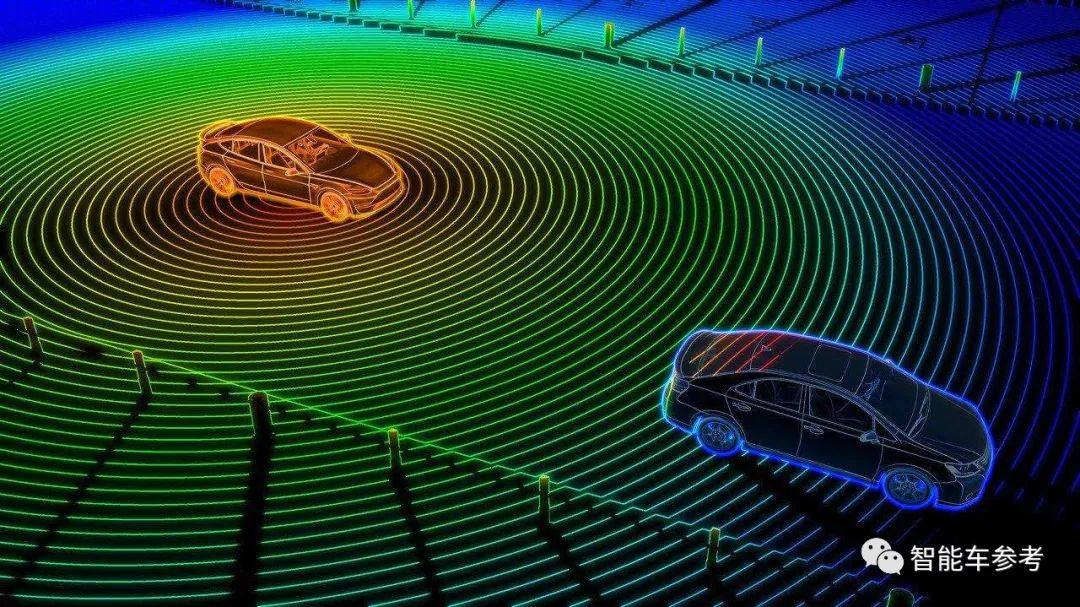

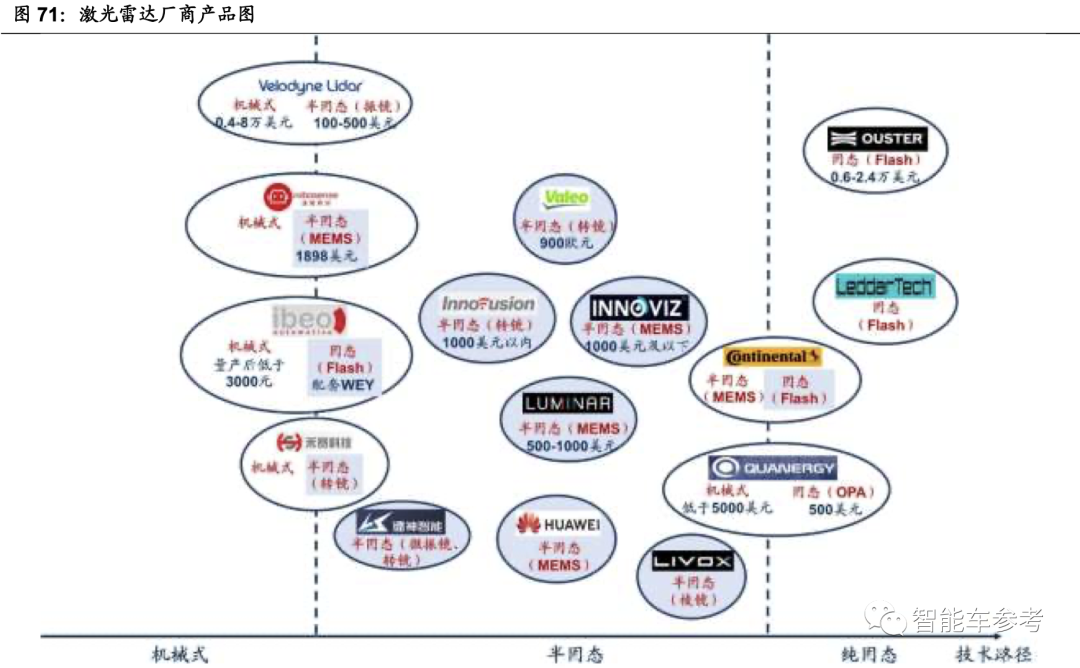

车载激光雷达,大概分为机械式、半固态、纯固态三个形式。

不同的阵营对应了不同的业务产品路线。

从产品形态上看,机械式激光雷达一般都供给Robotaxi项目,或自动驾驶量产的前期研发,本身很难通过车规验证。

而半固态或固态激光雷达,则是奔着通过车规验证,量产上车的最终目标去的。

这样就能把所有激光雷达玩家分成两个路线。

一种是像Ibeo这样,做激光雷达就是为了乘用车,产品的形态、设计、技术路线都以实现规模量产为原则。

其他类似的玩家还包括国内的速腾聚创、大疆Livox、华为。

另一条路线,则是从专用激光雷达(测绘、安防)起家,然后转向Robotaxi,再逐渐进入乘用车量产领域的玩家。

比如禾赛、Velodyne等。

△ 来自国信证券,蓝底为已量产产品

但是现在,车载激光雷达赛道现在呈现的趋势是:走得早不一定走得快。

比如这两年来,在车载、固态激光雷达量产落地上,走得更快的是大疆Livox、禾赛、Luminar……以及汹涌的新势力探维、图达通,而不是国内最早把车载喊得响亮的速腾聚创,后者呈现的往往也都是只听楼梯响不见人下来,据称已经拿下40多家车企客户定点,但上车节奏上差强人意。

甚至最近还因为造车新势力两款新车的交付,再度让激光雷达量产上车的供应问题受到关注。

一款是理想新车L9,一款是小鹏G9,两款都是年度旗舰SUV,两款都带激光雷达。

虽然发布时间相隔1个月,但理想L9首月(今年9月)交付破万之后,同样的小鹏G9带激光雷达的车型最早要12月才能交付,预估交付时间最晚的甚至排到了明年3月——而非激光雷达车型最快10月就能交付。

于是一时间,关于理想L9供应商禾赛和小鹏G9供应商RoboSense的量产供应对比,被不断放大。更有意思的是,禾赛还在理想L9宣布月交付过万后,饶有深意地紧跟着官宣激光雷达月交付破万——这是行业的一大步。

当然,这种借势上热度对于禾赛来说也能理解,更早之前因为主要供应面向的是L4、Robotaxi市场,一度在量产车的上车进程中显得被动,还有友商不断传递认识:禾赛点错科技树了。

总之,从行业先驱Ibeo的破产,到国内智能车竞速中供应商的白热化,也都在反映激光雷达的上车,量产不仅是方案、制造这么简单,背后还有整个软硬件耦合和共振,这也是智能车厂商与激光雷达供应商越来越深度绑定的核心原因,也是当前激光雷达行业格局和排名在重新洗牌的原因。

爆款的车带动爆款供应商,爆款供应商才能持续稳定帮助形成爆款车,个中循环,从一开始就种下了。

实际上,Ibeo创始人对这种深度耦合也并非没有过感悟,他之前就表达过:

激光雷达上车要经历功能定义、系统设计、软件开发、测试验证和系统集成等步骤,其间对每个环节的诸多细节的打磨,需要时间积累。

比如安装公差的问题。一方面,需要开发专用软件模块定义安装参数和安装公差。反复调试、迭代才能确保激光雷达满足车辆全生命周期的工况要求;另一方面,还要与客户之间形成紧密配合,深度参与激光雷达的集成设计。

但怎么个“紧密配合”法?集成设计有没有公式?Ibeo认为“很遗憾,现在还没找到”。

熟知车规要求,量产能力成熟,这只是车载激光雷达量产的第一道考验。

而当激光雷达“固态化”程度越来越高时,量产能力的竞争将转化为基于精密光学设计能力的芯片生产能力,包括相关的供应链能力。

车用激光雷达还没演化出大一统的技术路线,现在的竞速,考验的是企业的综合实力,没有谁拿稳了车票,先发也可能成先烈,后发也可能会先至。

Ibeo的破产正是这种现状的展示,激光雷达这个赛道,正在驶入全新的分水岭。

重新估值、重新洗牌,重新发放下一个擂台的通行证。

— 完 —

【智能车参考】原创内容,未经账号授权,禁止随意转载。

原文始发于微信公众号(智能车参考):车载激光雷达老大哥破产!一度引领固态方案,量产车上唯一选择,如今工资仅够发一个月

Welcome to join us.Aibang lidar industry communicationThere are currently 2,700 people, including relevant persons in charge from major lidar manufacturers and OEMs. Click on the tags below to filter

Lidar OEM Autonomous Driving application terminal laser VCSEL light detector sensor Optical element Optical module filter Galvanometer Optical components radome cover adhesive Electronic component semiconductor chip tier1 Parts Non-standard automation Hardware circuit board motor Coating Coating equipment Plastic Products vehicle electronics Surface treatment auto parts equipment Testing Equipment Connector plastic Material software trading acting College graduate School other

Download: