佐思汽研发布《2024年汽车音响系统产业研究报告》。

安装8个以上扬声器的车型销量稳步增长

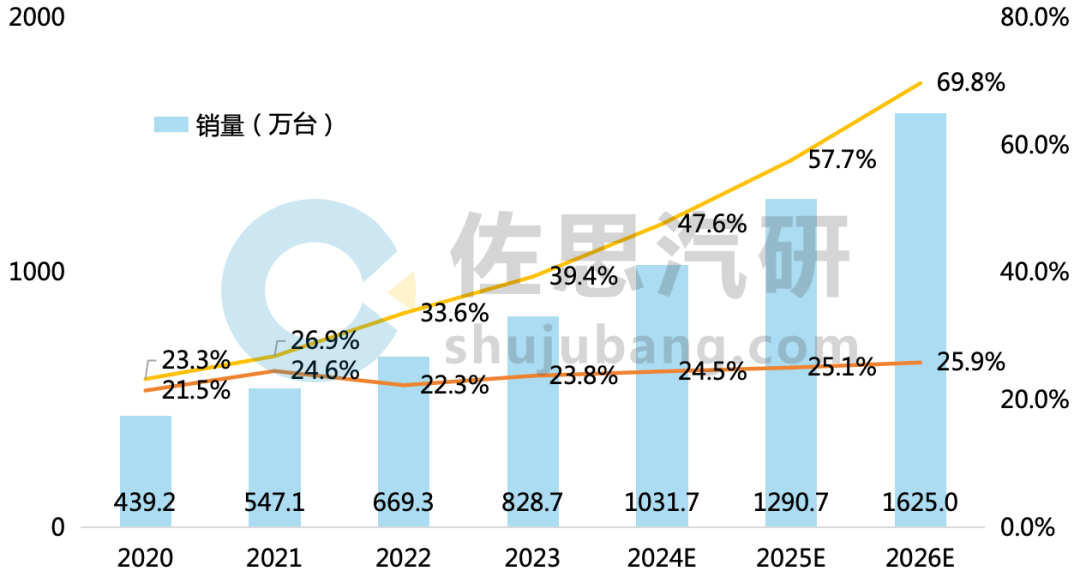

2024年,车载音响市场实现稳步增长。以搭载8个以上扬声器(含8个)的车型为研究对象,该类车型2023全年销量828.7万台,渗透率达到39.4%;2024年1-7月销量541.9万台,渗透率达到47.5%。预计今后两年保持24%左右的增长率,2026年销量达到约1625万台。

2020-2026年单车扬声器数量超过8个(含8个)的中国乘用车销量(万台)与渗透率

来源:佐思汽研

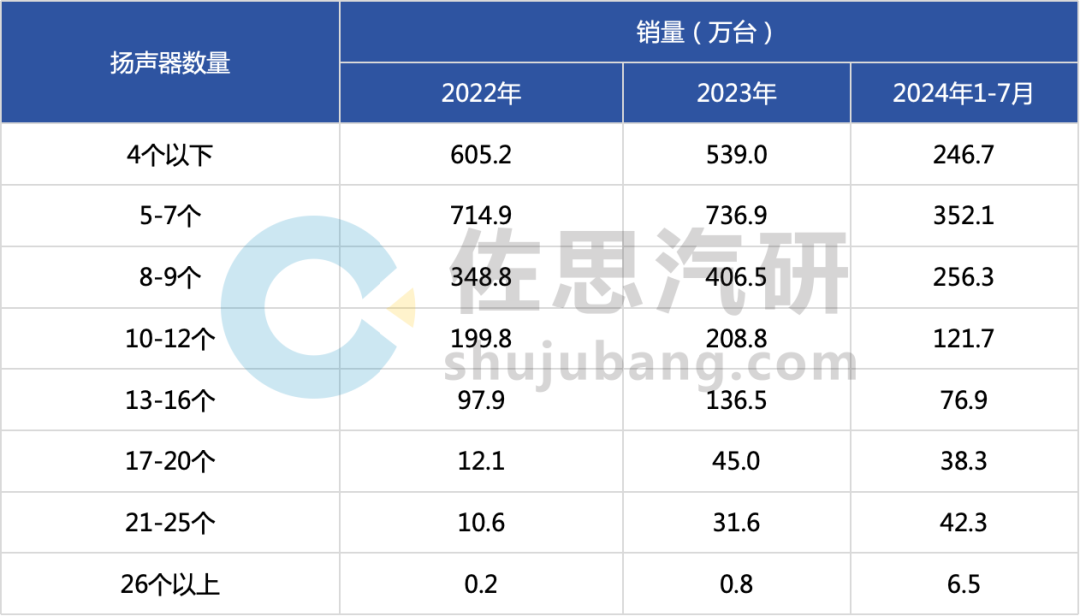

2022-2024年7月,不同扬声器数量配置的车型销量如下表,整体上,扬声器数量越多的车型同比销量呈现上升趋势。

2022-2024年不同扬声器数量配置的车型销量

来源:佐思汽研

部分2024年上市车型的扬声器数量

来源:各品牌官网;佐思汽研整理

智界R7

智界R7搭载华为的HUAWEI SOUND音响系统,车内布置17个扬声器,其中15个扬声器组成 7.1 环绕声场,配合星环散射体(搭载施罗德散射技术,实现180°全角度的声音扩散,均衡声场表现)以及独创涡轮超重低音单元,以更小体积实现更强劲低频下潜;车外布置1个扬声器,可用于播放特定音效。

智界R7扬声器配置

来源:鸿蒙智行

乐道L60

乐道L60的智能座舱配备了1000W的ONVO SOUND音响系统,搭载18个扬声器,支持杜比7.1.4全景声,可与1600万色环舱光瀑式氛围灯联动,并支持通过AI算法生成专属调音均衡器。

乐道L60搭载自研的ONVO SOUND音响系统

来源:蔚来

主机厂深度自研音响系统,品牌音响厂商份额不减

扬声器和麦克风的数量增加不仅意味着硬件器材的增加,背后还涉及到声场的重构、音频架构的再设计、软件调音功能的再调整等一系列工作,该部分工作如果全部交由外包的供应商来完成会增加总的开发成本。

为了控制成本,主机厂进一步深度自主研发音响系统,部分主机厂直接外购关键部件,利用供应链优势,自主设计并制造扬声器,完成了“音频架构设计”、“方案整合”、“器材制造”、“音效调整”等一系列的音响系统自主研发。

小鹏

以小鹏为例,小鹏X9、P7+的音响系统均为自研。其中,小鹏X9搭载23个自研的Xopera扬声器,在音场模式上提供前,前中,中,后四个声场音源重点方位供选择,且不同乘坐模式支持动态调整。

P7+外购德国进口扬声器振膜,自主设计全车20个扬声器方案,在研发过程中完成1500+次用户听音偏好调研,100+次扬声器振膜调制,40+轮次音响调校优化,20+轮次与越级豪华车型盲听测试等一系列工作。该音响方案支持7.1.4全景声场,并提供3种调音风格和9段均衡器供车主选择。

P7+主驾专享扬声器

来源:小鹏

极越

极越01/07均搭载自研的Robo Sound音响系统,其中极越01搭载16个扬声器,支持7.1.2 全景声解码,功放峰值功率1000W;极越07搭载18个扬声器,16通道独立功放,采用7.1.2 带天空声道的扬声器布局,能够实现 360 度全方位环绕效果。

极越搭载可升降“聚星舞台”扬声器,当播放音乐时会自动升出

来源:极越

BYD

-

中低端车型搭载自研的扬声器,如秦系列; -

高端车型(含部分中端车型)采用品牌扬声器,如丹拿(供给汉、宋L、海豹、仰望U8等)、帝瓦雷(供给豹5)、燕飞利仕(供给宋PLUS新能源)。

主机厂自研音响方案对品牌厂商的市场份额影响多大?

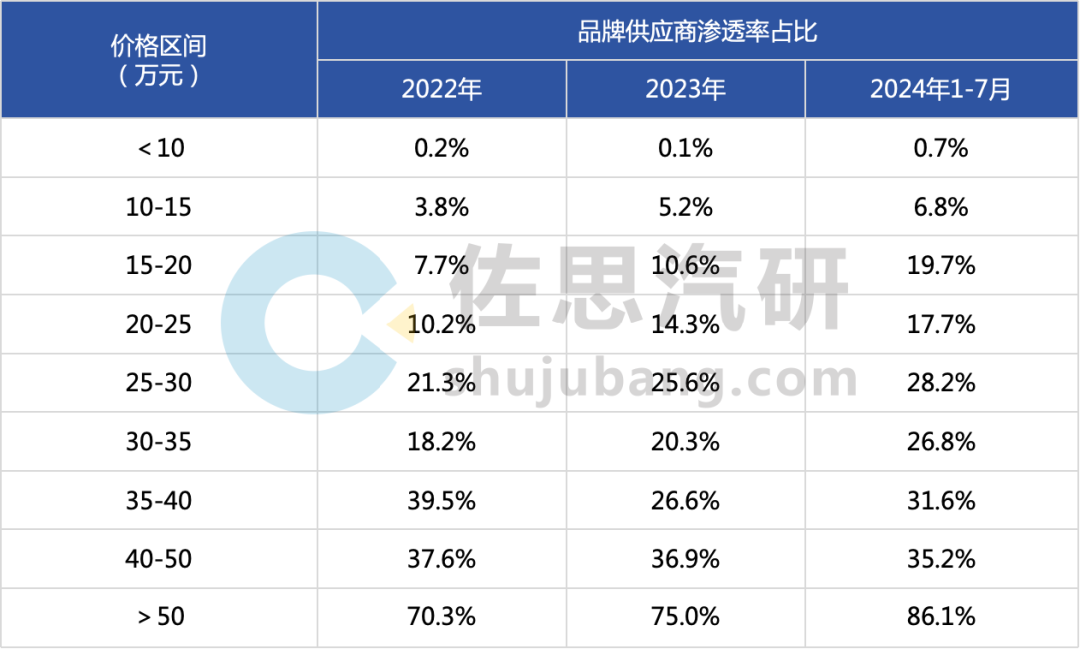

根据佐思汽研数据,2022-2024年7月,除了35-50万元价格区间,其他价格段位的品牌供应商渗透率不仅没有减少,反而稳步上升。可以看出,品牌供应商仍然牢牢把握中高端车型的音响系统市场份额,不受“部分主机厂音响自研”这一模式的影响。

不同价格区间的品牌扬声器供应商渗透率

来源:佐思汽研

在主机厂深度自研音响系统的同时,品牌厂商也在优化车载声学技术。

哈曼

2024年,哈曼推出 Seat Sonic 技术,旨在通过将声音集成到汽车座椅中来增强车内娱乐。该技术将硬件组件从车门移动到座椅,减轻了设计复杂度,并通过使用嵌入座椅中的振动传感器,将音频信号转换为振动,提升座舱内的音场效果。

哈曼卡顿头枕音响集成Seat Sonic 技术

来源:哈曼

雅马哈

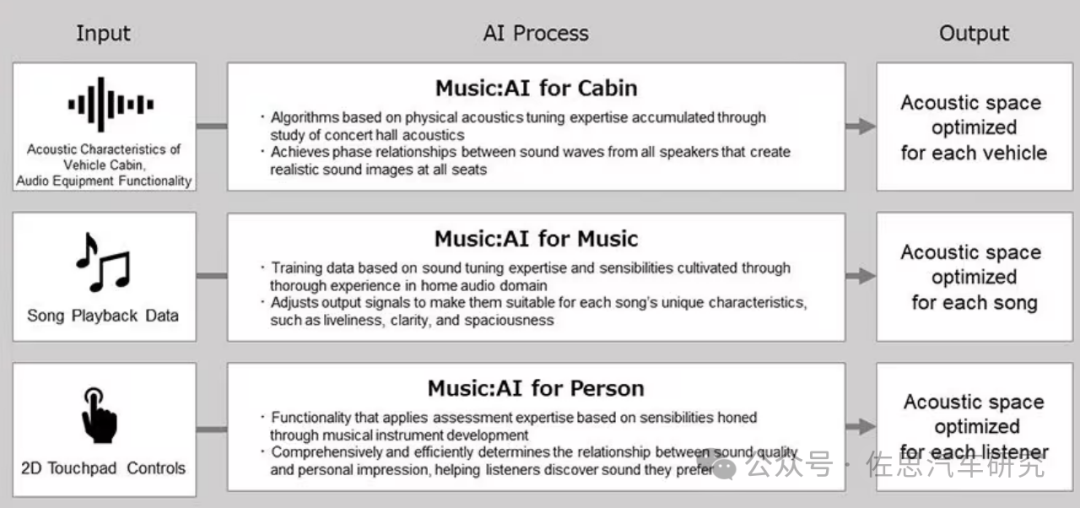

2024年,雅马哈推出Music:AI 技术,通过AI算法实现音场相关参数的自动优化,如动感、透明感、音量等。该技术计划于2025年进入量产阶段,并向全球推广。

雅马哈Music:AI 技术的三类应用场景

来源:雅马哈

扬声器数量并非越多越好,调音技术成为音效提升的途径

2024年,音响系统已经开始深度参与智能座舱各个功能整合,如音乐推荐、声光电联动等。通过AI算法和模型,可以根据用户的偏好和当前的环境来自动调整音效模式,为用户提供更加贴心和个性化的服务;多声道音响系统的应用则更加广泛,包括更多的顶棚扬声器、低音炮配置等,以实现更出色的三维声音效果。为保证用户体验,车载音响系统扬声器数量的增加已成定局,那么车载音响系统的扬声器和麦克风数量是否越多越好?

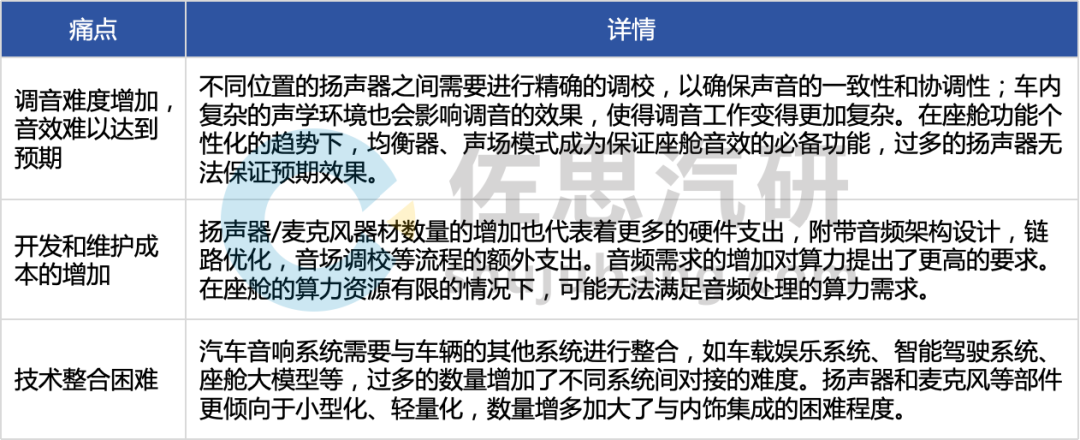

根据佐思调研,在车内扬声器数量达到某一个定值后,再一味增加扬声器数量,除了会增加硬件成本外,对车内音场效果提升也十分有限,同时还对音频架构设计、音场布局都会造成一定的影响。

扬声器/麦克风数量增加导致的部分痛点

整理:佐思汽研

在卷硬件数量的同时,2024年,各主机厂对能够优化声学效果的调音技术越发重视,纷纷与老牌调音供应商合作或使用AI技术(如大模型)进行调音。

Great Wall Motors

2024年4月,长城汽车与瑞典数字音频调音供应商Dirac合作,在魏牌蓝山智驾版上搭载“立体声动态转全景声技术”。该技术基于声音分离技术,将普通立体声音乐中蕴含的空间信息解码出来,重新进行空间动态定位和重混音,再按空间布局让全车20多个扬声器在对应位置播放出来。该技术让原本受到双声道限制的狭窄声音运动轨迹,延展到整个座舱空间,从而实现音频内容的100%可转,让各类音源都可具有三维空间感。

吉利

2024年5月,吉利联合 Flyme Sound Inside 发布了AI智能音响系统——“Flyme Sound无界之声”,该系统支持9.1.6声道、全景声环绕,整个架构设计上最高可容纳27个扬声器,并通过AI算法赋予音响系统智能优化的能力,可根据车内空间、乘坐人数、播放内容等自动优化声场分布、智能匹配音效、自动切换虚拟场馆等,确保每个位置都是最佳听音位。

该技术首次搭载于银河E5,共配置16个扬声器,其中2个头枕音响配置4种模式,可以模拟4种混音效果,并支持WANOS全景声。

Flyme Sound无界之声在银河E5上的音场分布

来源:吉利

《2024年汽车音响系统产业研究报告》目录

页数:340页

01

汽车音响系统简介

1.1 车载音响结构与功能

1.1.1 发展历史

1.1.2 音响系统组成

1.1.3 音源主机:与IVI系统集成

1.1.3 音源主机:数字音源调用与管理

1.1.3 音源主机:事件可听化处理

1.1.4 数字功放:类型

1.1.5 数字功放:结构(Bose)

1.1.5 数字功放:结构(比亚迪)

1.1.5 数字功放:结构(哈曼)

1.1.5 数字功放:结构(艾为/汇顶)

1.1.6 DSP功放:简介

1.1.6 DSP功放:工作方式

1.1.6 DSP功放:原理

1.1.6 DSP功放:常用芯片

1.1.6 DSP功放:常用芯片(恩智浦)

1.1.6 DSP功放:常用芯片(TI)

1.1.6 DSP功放:常用芯片(ADI)

1.1.7 扬声器:结构

1.1.7 扬声器:安装位置

1.1.8 低音炮

1.1.9 AVAS系统

1.1.10 车载麦克风:K歌麦克风

1.1.10 车载麦克风:MEMS麦克风阵列

1.1.10 车载麦克风:ASR麦克风阵列

1.1.10 车载麦克风:安装位置

1.11 车载收音机

1.2 音响系统环绕技术

1.2.1 杜比全景环绕技术

1.2.2 声场技术

1.2.3 头枕音响

1.3 音响系统材料技术

1.3.1 内置球顶单元

1.3.2 硅镁酸盐音盆及铝音圈

1.3.3 不对称定心支片

1.3.4 磁驱动系统

1.3.5 磁流体及分频器

1.3.6 XStat 传感器

1.3.7 Folded Motion技术

1.3.8 Bass技术

1.4 整车调试软件算法

1.4.1 EQ均衡器

1.4.2 Dirac空间算法

1.4.3 DSP有源扬声器

1.4.4 增强低音校准算法

1.4.5 FIFO缓冲调整技术

1.4.6 指数平滑滤波器算法

1.4.7 数据存储与打包技术

1.4.8 升频采样算法

1.4.9 3D音频重现技术

1.4.10 多区域声重放技术

1.5 整车音响智能化技术

1.5.1 降噪技术

1.5.2 车载通话渲染技术

1.5.3 可定制的分区音量控制

1.5.4 前后排音量分区(RSA)

1.5.5 音效升级技术

1.5.6 虚拟场景技术

1.5.7 轻量化技术

1.5.8 AI调音技术

02

汽车音响市场现状

2.1 市场数据分析

2.1.1 市场销量与渗透率

2.1.2 2022年-2024年1-7月多扬声器车型安装量与渗透率(分能源类型)

2.1.3 2022年-2024年1-7月多扬声器车型安装量与渗透率(分价格区间)

2.1.4 2022年-2024年1-7月多扬声器车型安装量与渗透率(分不同车级)

2.1.5 2022年-2024年1-7月多扬声器车型安装量与渗透率(分厂商类型)

2.1.6 2022年-2024年1-7月多扬声器车型安装量与渗透率(分车企)

2.1.7 2022年-2024年1-7月多扬声器车型安装量与渗透率(分品牌)

2.1.8 2022年-2024年1-7月多扬声器车型渗透率(分品牌供应商-标配)(1)

2.1.8 2022年-2024年1-7月多扬声器车型渗透率(分品牌供应商-选配)(2)

2.1.9 2024年1-7月多扬声器车型TOP40车型

2.1.10 2024年1-7月多扬声器车型TOP40车款

2.2 产业链

03

汽车音响系统厂商研究

3.1 歌尔丹拿

3.1.1 歌尔股份简介

3.1.2 歌尔股份扬声器

3.1.3 丹拿高级音响系统

3.1.4 2022-2024年1-7月丹拿音响安装量(仅标配)(1)

3.1.4 2022-2024年1-7月丹拿音响安装量(含选配)(2)

3.1.5 丹拿Surpax/超越系列

3.1.6 丹拿车用音响:大众解决方案

3.1.7 歌尔声学在研技术

3.2 哈曼电子

3.2.1 哈曼简介

3.2.2 哈曼合作伙伴

3.2.3 哈曼音乐座舱

3.2.4 哈曼智联音响技术

3.2.5 AudioWorX套件

3.2.6 Clari-Fi还原真实声音的技术

3.2.7 HALOsonic 技术套件(1)

3.2.7 HALOsonic 技术套件-道路噪音消除 (RNC)(2)

3.2.7 HALOsonic 技术套件-发动机噪声消除 (EOC)(3)

3.2.7 HALOsonic 技术套件-Sound2Target(4)

3.2.7 HALOsonic 技术套件-外部电子声音合成 (eESS)(5)

3.2.8 独立音响分区技术 (ISZ)

3.2.9 虚拟工作技术

3.2.10 林肯的锐威方案(1)

3.2.10 林肯的锐威方案(2)

3.2.11 哈曼卡顿简介

3.2.12 2022-2024年1-7月哈曼卡顿音响安装量(仅标配)(1)

3.2.12 2022-2024年1-7月哈曼卡顿音响安装量(含选配)(2)

3.2.13 QLS-3D技术

3.2.14 VNC技术

3.2.15 Logic7环绕技术

3.2.16 自动电平整以及速度音量补偿技术

3.2.17 Infinity公司简介

3.2.18 2022-2024年1-7月Infinity音响安装量(仅标配)(1)

3.2.18 2022-2024年1-7月Infinity音响安装量(含选配)(2)

3.2.19 2022-2024年1-7月锐威音响安装量(仅标配)(1)

3.2.19 2022-2024年1-7月锐威音响安装量(含选配)(2)

3.2.20 2022-2024年1-7月JBL音响安装量(仅标配)(1)

3.2.20 2022-2024年1-7月JBL音响安装量(含选配)(2)

3.3 Bose

3.3.1 BOSE公司简介

3.3.2 2022-2024年1-7月Bose音响安装量(仅标配)(1)

3.3.2 2022-2024年1-7月Bose音响安装量(含选配)(2)

3.3.3 BOSE汽车音响技术:类型(1)

3.3.3 BOSE汽车音响技术:噪音补偿技术(2)

3.3.3 BOSE汽车音响技术:环绕声技术(3)

3.3.3 BOSE汽车音响技术:虚拟环绕声技术(4)

3.3.3 BOSE汽车音响技术:音源修复技术(5)

3.3.3 BOSE汽车音响技术:高级声场定位技术(6)

3.3.3 BOSE汽车音响技术:SeatCentric座椅声场体验方案(7)

3.3.4 BOSE主动管理技术:QuietComfort主动路噪消除技术(8)

3.3.4 BOSE主动管理技术:Bose引擎谐波降噪技术(EHC)(9)

3.3.4 BOSE主动管理技术:引擎谐波增强技术(EHE)(10)

3.3.4 BOSE主动管理技术:电动车引擎声模拟技术(EVSE)(11)

3.3.5 座椅声场技术

3.3.6 合作案例:保时捷

3.4 马丁洛根

3.4.1 马丁洛根公司简介

3.4.2 马丁洛根汽车音响技术

3.4.3 静电振膜技术

3.4.4 曲线式线源技术

3.4.5 锥盆低音单元

3.5 YAMAHA

3.5.1 公司简介

3.5.2 配套车型

3.5.3 定制芯片

3.5.4 特点

3.5.5 2022-2024年1-7月雅马哈音响安装量(仅标配)(1)

3.5.5 2022-2024年1-7月雅马哈音响安装量(含选配)(2)

3.6 Dirac

3.6.1 Dirac公司简介

3.6.2 Dirac Live空间声场校正技术

3.6.3 Dirac Opteo声音优化技术

3.6.4 Dirac Virtuo空间感音频技术

3.6.5 Dirac汽车智能音频平台

3.6.6 Dirac上混技术

3.6.7 Dirac智能音频平台(IAP)

3.7 Bowers & Wilkins宝华韦健

3.7.1 Bowers & Wilkins宝华韦健简介

3.7.2 2022-2024年1-7月宝华韦健音响安装量(仅标配)(1)

3.7.2 2022-2024年1-7月宝华韦健音响安装量(含选配)(2)

3.7.3 钻石圆顶扬声器和鹦鹉螺扬声器

3.7.4 顶部高音扬声器和扬声器音盆技术

3.7.5 宝华韦健降噪技术

3.8 Meridian英国之宝

3.8.1 Meridian英国之宝简介

3.8.2 2022-2024年1-7月英国之宝音响安装量(仅标配)(1)

3.8.2 2022-2024年1-7月英国之宝音响安装量(含选配)(2)

3.8.3 英国之宝音响技术:上混技术(1)

3.8.3 英国之宝音响技术:座舱校正技术(2)

3.8.3 英国之宝音响技术:声音还原技术(3)

3.8.3 英国之宝音响技术:声音平衡技术(4)

3.8.3 英国之宝音响技术:True Time技术(5)

3.8.3 英国之宝音响技术:Trifield 3D技术和Intelli-Q技术(6)

3.9 HUAWEI SOUND

3.9.1 华为专有发声单元

3.9.2 华为调音模式

3.9.3 2022-2024年1-7月HUAWEI SOUND音响安装量

3.10 ARKAMYS

3.10.1 ARKAMYS三类产品

3.10.2 ARKAMYS调音技术

3.10.3 ARKAMYS降噪与警示音技术

3.10.4 2022-2024年1-7月ARKAMYS音响安装量(仅标配)(1)

3.10.4 2022-2024年1-7月ARKAMYS音响安装量(含选配)(2)

3.11 上声电子

3.11.1 公司简介

3.11.2 上声电子汽车音响产品

3.11.3 研发项目与实力

3.11.4 核心技术

3.11.5 2022-2024年1-7月上声电子音响安装量

3.12 恩智浦

3.12.1 恩智浦:简介

3.12.2 恩智浦音响方案(1)

3.12.2 恩智浦音响方案(2)

3.12.3 恩智浦扬声器方案(1)

3.12.3 恩智浦扬声器方案(2)

3.12.3 恩智浦扬声器方案(3)

3.13 瑞声科技

3.13.1 瑞声科技简介

3.13.2 瑞声科技声学产品

3.13.3 瑞声科技麦克风

3.13.4 MEMS扬声器

3.14 科大讯飞

3.14.1 科大讯飞公司简介

3.14.2 科大讯飞智能汽车产品布局

3.14.3 科大讯飞智能交互发展路线

3.14.4 科大讯飞智能座舱解决方案

3.14.5 科大讯飞飞鱼平台

3.14.6 降噪技术

3.14.7 升频采样算法

3.14.8 科大讯飞汽车座舱AI融入声学设计

3.14.9 星火4.0智能座舱语音服务

04

汽车音响系统案例与趋势分析

4.1 特斯拉

4.1.1 特斯拉车型扬声器安装量占比

4.1.2 Model3 音响分析

4.1.3 Model Y 音响分析

4.1.4 特斯拉麦克风

4.2 比亚迪

4.2.1 比亚迪不同扬声器车型销量

4.2.2 2024年1-7月比亚迪不同扬声器数量车型的销量

4.2.3 音响部件线路图(1):海豹(1)

4.2.3 音响部件线路图(2):宋系列(2)

4.2.3 音响部件线路图(3):汉(3)

4.2.4 汉EV扬声器方案:硬件器材(1)

4.2.4 汉EV扬声器方案:软件调音(2)

4.2.5 仰望U8扬声器方案

4.2.6 比亚迪扬声器来源

4.3 小鹏汽车

4.3.1 小鹏不同扬声器车型销量

4.3.2 小鹏MONA M03音响分析

4.3.3 小鹏X9音响分析

4.3.4 G9车型分析

4.3.5 P7车型分析

4.4 理想

4.4.1 理想不同扬声器车型销量

4.4.2 理想L6音响分析

4.4.3 理想Mega音响分析

4.4.4 理想L系列

4.5 蔚来

4.5.1 蔚来不同扬声器车型销量

4.5.2 ET9车型分析

4.5.3 ET7车型分析:布局(1)

4.5.3 ET7车型分析:声道(2)

4.5.3 ET7车型分析:调音算法(3)

4.5.4 ES8车型分析

4.5.5 ET5车型分析

4.6 哪吒

4.6.1 哪吒不同扬声器车型销量

4.6.2 哪吒S车型分析

4.6.3 哪吒L分析

4.7 长城

4.7.1 长城不同扬声器车型销量

4.7.2 哈弗酷狗分析

4.7.3 坦克300分析

4.7.4 坦克500分析

4.7.5 摩卡分析

4.7.6 2025款魏牌蓝山

4.8 长安

4.8.1 长安不同扬声器车型销量

4.8.2 车型分析:探险者(1)

4.8.2 车型分析:冒险家(2)

4.8.2 车型分析:UNI-K(3)

4.9 吉利

4.9.1 吉利不同扬声器车型销量

4.9.2 2024车型音响分析:极氪001( 2025款)(1)

4.9.2 2024车型音响分析:吉利银河E5(2)

4.9.2 2024车型音响分析:LEVC L380(3)

4.9.2 2024车型音响分析:路特斯Eletre S+(4)

4.9.3 博越分析

4.9.4 星越L分析

4.9.5 XC90分析

4.10 上汽

4.10.1 上汽不同扬声器车型销量

4.10.2 智己LS6音响分析

4.10.3 智己LS7

4.10.4 凯迪拉克车型分析

4.10.5 别克车型分析

4.11 一汽

4.11.1 一汽不同扬声器车型销量

4.11.2 奥迪 Q7

4.12 宝马

4.12.1 宝马不同扬声器车型销量

4.12.2 宝马I7车型分析

4.13 奔驰

4.13.1 奔驰不同扬声器车型销量

4.13.2 迈巴赫车型分析

4.14 小米

4.14.1 小米SU7扬声器系统

4.14.2 小米SU7多音区识别/误唤醒抑制

4.15 零跑

4.15.1 零跑C11音响分析

4.15.2 零跑C16音响分析

4.16 其他车型

4.16.1 问界M9:音响分布(1)

4.16.1 问界M9:调音能力(2)

4.16.2 享界 S9

4.16.3 极狐阿尔法T/S

4.16.4 保时捷Taycan音响分析

4.16.5 东风eπ007

4.17 趋势分析

4.17.1 部分热门车型的配置方案

4.17.2 单车音响系统价值提升

4.17.3 大模型拓展音响使用边界

4.17.4 分音区识别搭载频率升高

4.17.5 KTV娱乐功能加强

4.17.6 外置功放成为用户的新选择

4.17.7 芯片厂商参与度加大:联合调音供应商(1)

4.17.7 芯片厂商参与度加大:DSP芯片有望进行国产化替代(2)

4.17.8 音响调音:个性化(1)

4.17.8 音响调音:精准化(2)

4.17.9 音乐座舱:音响与灯光、座椅的联动

4.17.10 OTA为调音软件的增值路径

4.17.11 “白牌厂商+调音软件”方案有望挑战品牌厂商份额

4.17.12 主机厂自研方案提升性价比:案例

更多佐思报告

「佐思研究月报」

「联系方式」

手机号同微信号

产业研究部丨 符先生 15810027571

赵先生 18702148304

数据服务部丨 张女士 13716037793

战略咨询部丨 韩女士 15810133447

推广传播部| 廖女士 13718845418

原文始发于微信公众号(佐思汽车研究):汽车音响研究:堆料加剧,硬件卷数量,软件卷调音