这一波激光雷达创业者多数是少壮派,不怕苦也不怕死,需要的正是一个风口搏击的机会。

作者 | 肖莹

2019年初,Velodyne与禾赛科技、速腾聚创两家企业的竞争达到一个白炽化阶段。

当年的CES展,Velodyne在展台上用中英文写下了两句意味深长的话,“When it comes to your safety, accept no imitations. 为了你的安全,勿用仿制品。”

2019 年 8 月,Velodyne在美国加州起诉禾赛科技和速腾聚创专利侵权,讽刺的矛头有了明确的对象。

这场专利诉讼,打乱了禾赛科技原定的IPO节奏,但是没有改变Velodyne在中国市场的不利竞争局面。

2019年底,Velodyne决定不直接在中国市场销售激光雷达,而是通过代理模式发展。

2020年的6月和9月,禾赛科技和速腾聚创先后跟Velodyne达成了和解,并签署了专利许可协议。

随后的一年,忙于“上市”、“宫斗”的Velodyne更无暇顾及中国市场,一直到现在,也没能扭转颓败的势头。

随着Velodyne在中国市场的溃败,激光雷达已经进入到新的发展阶段。如果说第一场战役的核心是机械式激光雷达,第二场战役则将围绕半固态激光雷达展开。

从机械式到半固态,激光雷达市场经历了哪些?半固态激光雷达市场竞争格局是什么样?激光雷达上车之后又将面临哪些风险?

01

Velodyne溃败

激光雷达上车应用的开端,要追溯到2004年 -2007年连续三年举办的美国无人驾驶挑战赛。

这项赛事由DARPA(美国国防部高级研究计划局)发起,一开始是为了促进在极限环境下无人驾驶车辆技术的发展。美国国会授权DARPA出资支持赞助那些能够给军事应用带来革命性改变的技术。

这项赛事点燃了全球自动驾驶产业的发展的星星之火。

第三届美国无人驾驶挑战赛结束后,Velodyne创始人David Hall不断改进产品,研发出机械式激光雷达鼻祖HDL-64E,这是一款64线激光雷达。

2009年,谷歌开始研究自动驾驶时,就选择了Velodyne做自己的激光雷达供应商。

2009年-2016年,Velodyne是激光雷达的代名词,几乎包揽了整个自动驾驶激光雷达市场。

转折点发生在2017年。

2017年4月,禾赛科技发布了拳头产品Pandar40,直接对打Velodyne的明星产品HDL-64E,不但性能更好价格也更便宜。

速腾聚创则在推出16线机械式激光雷达后,又在2017年9月完成了32线产品的量产,快速抢占低线束市场。

禾赛科技和速腾聚创一上一下对Velodyne展开合围攻势,用更低的价值和更好的服务,大幅抢占Velodyne市场份额。

2017年,在车载激光雷达领域还有一个标志性事件——首辆搭载激光雷达的量产车上市。这款车就是新一代奥迪A8,给它提供激光雷达配套的供应商是法雷奥。

不同于为自动驾驶技术公司提供的机械式激光雷达产品,法雷奥为奥迪提供的是一款更容易过车规的半固态激光雷达。

或许是受到法雷奥的启发,Velodyne在2017年宣布将推出一款半固态汽车激光雷达Velarray,速腾聚创也在这一年发布了半固态激光雷达M1。

2017年发生的这几件事情,为后续的激光雷达市场格局埋下伏笔。

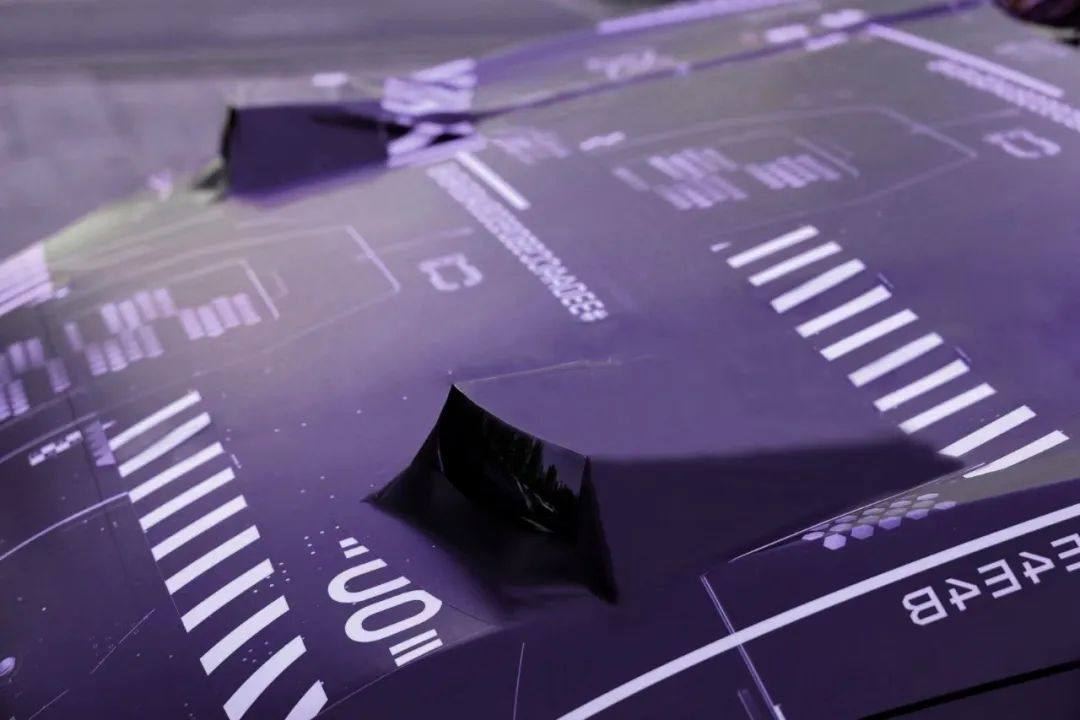

法雷奥第一代激光雷达SCALA1

2019年,Velodyne不打算在中国市场纠缠,想把主要精力放在自动驾驶更快的欧美地区。

与此同时,Velodyne也在酝酿上市事宜,可能考虑的是将业务收敛到自己的主战场,会对上市也更加有利。

而令Velodyne没想到的是,它战略性放弃的中国市场,在两年后会成为激光雷达上车的核心战场。

2020年9月,Velodyne通过SPAC方式完成上市。

在Velodyne上市之后,其内部高管矛盾迅速爆发,先是David Hall被罢免董事会主席职务,紧接着CEO Anand Gopalan辞职离开。

直到2021年11月,Velodyne才确认继任首席执行官Theodore L. Tewksbury。

2021年底,Velodyne首席商务官Sinclair Vas曾表示,Velodyne 从2021年开始将在中国市场加大对车规级固态激光雷达的推广力度,并增强中国市场的服务和投入力度。

Velodyne将建立保税仓库和国内仓库,提升对客户产品需求的响应能力,同时降低激光雷达产品价格。

Velodyne还将重构在国内的整个客户服务体系,在国内一线城市配备服务团队以及本地的技术支持团队。

而就在这次表态没多久,Velodyne亚太区执行总监翁炜便悄然离职。这会是Velodyne在国内市场重整旗鼓的信号吗?

目前来看,整个2022年即将过去1/3,Velodyne在中国市场还没有任何大的动作。

不论如何,随着Velodyne溃败中国市场,激光雷达的第一场战役已经结束。

而在Velodyne逐渐丢掉中国市场的几年里,中国玩家迅速成长,成为激光雷达第二场战役的主要军备力量。

02

半固态战争

激光雷达的起点是清晰的,但是终点还不清晰。

激光雷达在测距原理、激光发射、激光接收、光束操纵及信息处理等五个方面均存在不同路线。

基于这些可选择的技术路线进行组合,将衍生出非常多的技术方案。

有业内人士评价,市场上完全采用一模一样技术的激光雷达公司很少,大家都会基于自己的能力和对于市场的理解去采用不同的技术路线,几乎每一家的技术方案都不相同。

如果按照扫描方式来划分,行业普遍认为,激光雷达的主要的演进有三个阶段:机械式——半固态——纯固态。

随着在量产车上的落地,激光雷达已经进入到了半固态的发展阶段。

机械式激光雷达主要应用在L4自动驾驶车队的测试上,对于做L4自动驾驶技术的玩家来讲,高性能是最优先级,体积、成本、耐久性都不是最敏感的因素。

而量产车的要求则恰恰相反,追求的是稳定性、成本和性能之间的博弈。

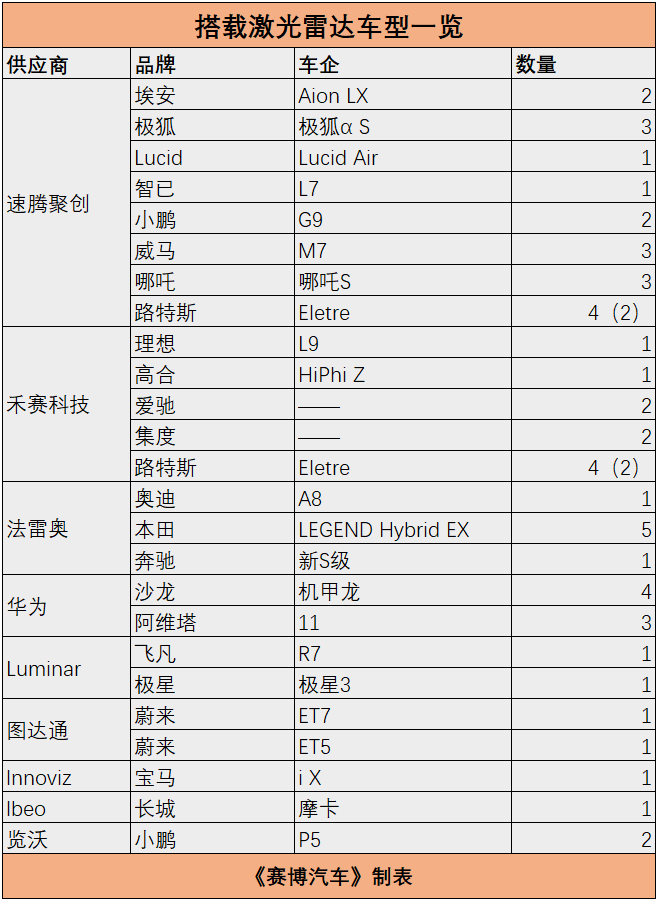

据《赛博汽车》不完全统计,目前已经公开宣布要搭载激光雷达的量产乘用车共计24款。

为这些配套的激光雷达供应商主要有9家,如果按照拿下的定点车型来粗略划分市场份额,前三强选手分别是速腾聚创、禾赛科技和法雷奥。

速腾聚创占有绝对优势,拿下了8款车型,既覆盖了造车新势力也有传统车企打造的新品牌,并同时占有国内品牌和海外品牌客户。另外,速腾聚创还在今年2月获得了比亚迪的投资,虽然双方目前还没有合作车型,预计后续会有相关合作。

禾赛科技拿下了五家造车新势力,除了理想汽车外,其他几家的车企的市场表现并不突出,目前还不能算是特别优质的客户资源。

值得注意的是,路特斯同时选择了禾赛科技和速腾聚创作为一款车的供应商。在四颗激光雷达的配置中,前后主激光雷达由禾赛科技提供,车轮两侧的激光雷达则由速腾聚创提供。

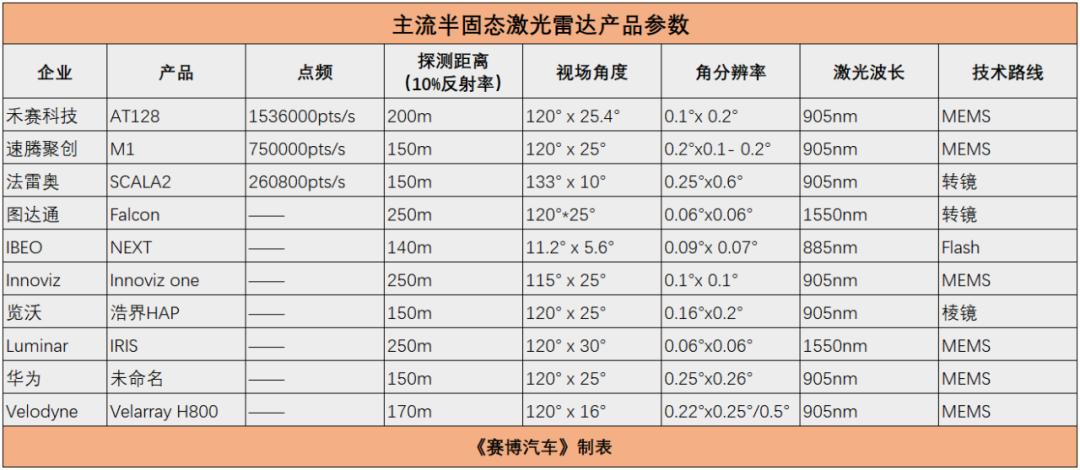

从产品的点频、探测距离等性能参数来看,禾赛的AT128要比速腾M1更胜一筹,这可能也是路特斯选择禾赛来做主控激光雷达供应商的原因。

作为老牌玩家法雷奥,更受跨国车企青睐,客户主要是奥迪、奔驰和本田。

法雷奥早在2017年就为奥迪A8供应激光雷达,第一代激光雷达实际交付激光雷达数量超16万颗,这种量产交付能力的绝对优势是其他玩家无法比拟的。

但在产品的在性能参数上,法雷奥要落后前两家创新公司一筹。从点频参数上看,法雷奥第二代产品SCALA2仅为速腾聚创的1/3,为禾赛科技的1/6。

法雷奥在CES 2022上重点展示了第三代SCALA激光雷达,该雷达将于2024年上市。区别于前两代的微转镜方案,SCALA 3开始迈入MEMS阵营。

除了车型定点量暂时领先的三家企业,其他的玩家也各具亮点。

图达通深度绑定服务蔚来汽车,先后拿下蔚来ET7和ET5两款车型。从产品性能来看,图达通的优势在于探测距离远,能够达到250m,是目前已经落地的激光雷达中探测距离最远的产品。

更长的探测距离,意味着能够更早发现远处的障碍物,能够给到系统足够多的时间来做出正确的响应。

图达通采用的是1550nm光源,1550nm凭借人眼安全上的优势,可以做到更高的功率和更高的曝光时长,因此在量程上优势明显,现阶段激光雷达想要把最远探测距离做到250米(10%反射率下),1550nm光源几乎是必选项。

Luminar也是1550nm光源激光雷达的代表企业,从定点的车型来看,已经顺利拿下了飞凡R7和极星3。

Innoviz目前最核心的客户是宝马,InnovizOne将搭载于宝马的iX系列。

值得一提的是,今年4月,Innoviz与亮道智能达成了深度的战略合作,将基于中国市场,推动下一代产品InnovizTwo的开发和量产。

在此次合作中,亮道智能作为面向中国客户的Tier 1,Innoviz作为激光雷达硬件与软件的供应商。双方的合作模式是Innoviz提供核心硬件技术,而亮道智能提供关于整个感知开发到测试的过程。

InnovizTwo是Innoviz的最新一代产品,与前一代InnovizOne相比,性能提升30倍,价格下降70%。InnovizTwo已于2022 CES上发布B样件,将于2024年正式面世。

览沃另辟蹊径采用了棱镜技术,它的核心优势在于价格,目前主要服务小鹏P5。行业普遍认为,览沃虽然价格最便宜,但性能做的一般。

IBEO是唯一量产Flash 纯固态激光雷达的供应商,主要合作的车企是长城汽车。从IBEO NEXT的性能参数来看,这款产品的视场角非常窄。Flash技术路线的短板在于功率密度低,可能前期更适合做补盲雷达使用。

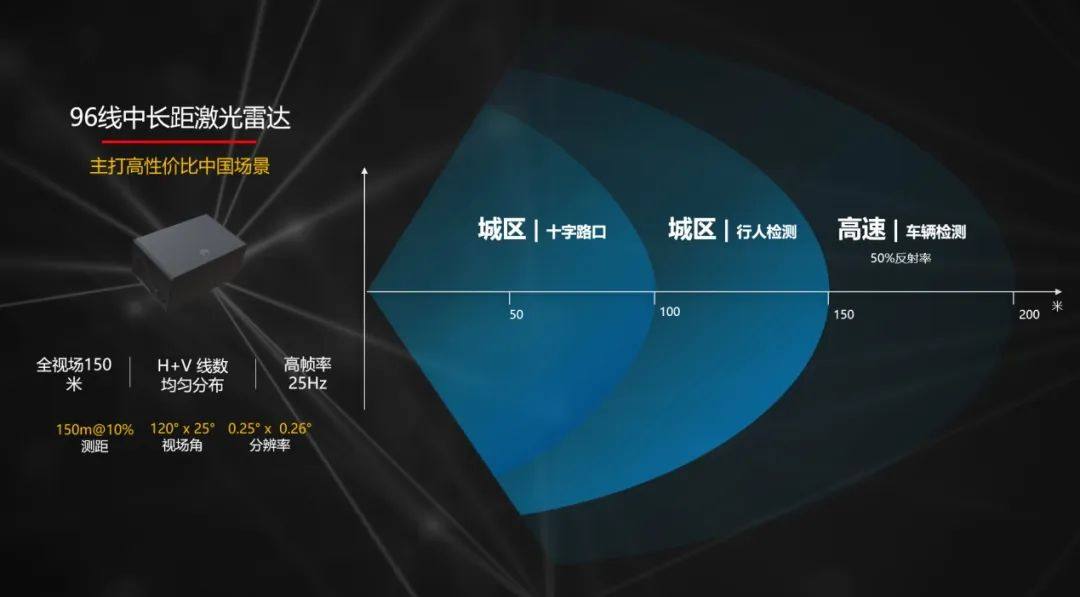

华为的激光雷达即将在沙龙机甲龙,以及阿维塔11上搭载。对比产品性能来看,比较中规中矩,没有特别的短板,也没有特别大的亮点。

华为激光雷达主要性能参数

如果把拿到定点车作为进入到激光雷达第二赛程的门票,速腾、禾赛、法雷奥、华为、Luminar、图达通、Ibeo、览沃九家企业都算是入围选手,但激光雷达市场并非到了一战定乾坤的阶段。

激光雷达上车之后,对于车企和激光雷达供应商的挑战才刚刚开始。

03

上车之后

一周前,有关激光雷达布置方案的问题,引发了三家造车新势力CEO的争论。

4月18日,集度汽车发布首款车型的激光雷达布置方案,将两颗前向激光雷达布置在了车的前机盖上。

集度汽车得意地表示,他们的双激光雷达布置方案非常有创新性,可以说是既安全又好看。

集度汽车激光雷达布置位置

对于这个特殊的设计,让车圈“怼王”、理想汽车创始人李想看的很不顺眼。

李想在微博上怼到,在车顶上放一个,和在机盖或保险杠放两个,性能上没有任何区别,甚至头顶的单颗性能会更好。

他认为,从行人碰撞、维修成本、和震动控制等几个因素来看,激光雷达放置在车顶都是最优的。

对此,集度汽车CEO夏一平回复称,搭载一颗或两颗激光雷达,还是有差别的,120度的视场角和180度的视场角是不一样的,解决的Corner Case也不一样。因此,在产品的能力上、体验上,甚至是安全性都会有差别。

小鹏汽车创始人何小鹏也加入了这场讨论,小鹏汽车也采用了两颗激光雷达的配置方案。何小鹏暗暗的挺了一把夏一平,他认为,两颗激光雷达从性能上肯定远好于一颗,并认为,将来城市NGP和鲁棒性中就可以看到差异。

被反怼的李想有点不太服气,撂下一句狠话,断言集度汽车量产的时候,激光雷达一定不会布置在图片所示的机盖位置上,否则将过不了最新的行人碰撞法规。

其实,这场争论的意义不在于事件本身,而是可以看出,就目前阶段,行业对于激光雷达上车的理解其实还不够充分。就像有业内人士指出的那样,激光雷达上车容易、用好难。

这种认知缺陷不但体现在布置方案上,也体现在功能的开发上。

有激光雷达工程师谈到,感知的开发和场景强相关,车企的出发点往往都是希望覆盖完整场景,但实际上,自动驾驶场景的落地本身就属于探索阶段,也就是说,车企对于场景和需求的认知是不完整的,这很难完整的开发激光雷达的功能。

因此,激光雷达上车面临的第一个风险,其实是整个行业对于产品功能的认知还不够完善,这可能导致上车之后无法物尽其用,难以达到预想的效果。

激光雷达上车的第二重风险在于检测、认证有待完善。

半固态激光雷达的优势在于更容易过车规,但是何为激光雷达车规,目前还是一个模糊的概念。

一家激光雷达企业向《赛博汽车》谈到,车规是一整套评价汽车行业供应商及其设计生产的产品的评价组合。

包括对供应商企业资质的评估与认证,也包括产品的设计开发流程的评审与认证,最后是产线与产品的质量认证。

这里的认证标准并不是全球统一的,很多国家都有汽车行业协会、联盟牵头发布对零部件企业与产品的相关认证与评价方法。

还有一些是主流主机厂商自己颁布的,但因为普适性广,在行业内也到了认可。

检测、认证不完善潜藏两方面风险:

一方面,由于业内并没有统一的车规标准,激光雷达的测试也参差不齐,同时对于验证激光雷达过车规的真伪也存在难度。激光雷达最终能否上车主要是看车企的判断,这对于车企的供应商管理能力是一个考验。

另一方面,虽然已经有多家激光雷达供应商声称自己的产品已经通过车规认证,但产品的耐久性还需要实际上车后的检验。作为第一批上车的激光雷达,后面有多少雷,可能只有车辆实际跑起来才能清楚。

目前,车企对于激光雷达质保要求不统一。对比整车4年、6年或10万公里的质保来看,激光雷达的使用寿命能不能达到这样的耐久性也存在一定未知。

一旦车辆交付给消费者后,激光雷达出现问题,后续该如何解决?也是一个需要探讨的话题。

第三重风险则在于,消费者会不会为激光雷达买单。

激光雷达可以说是为L3及以上自动驾驶准备的硬件,而就目前来看,L3自动驾驶还不在法律许可范围内,车企落地的最高能力主要就是高速领航辅助驾驶,这在本质上还是一个L2+的功能,而实现这一功能并不一定要依靠激光雷达,特斯拉、地平线的方案里都没有引入激光雷达。

如果不加激光雷达可以实现同样的功能,那么激光雷达就只是一个期货产品。参考小鹏P5 550E和550P两个版本,多两颗激光雷达就要多上7000元,有多少消费者会为它买单呢?这还有待市场去验证。

第四个风险则是技术持续发展带来的挑战。

行业普遍认为,半固态激光雷达是过渡产品,主要技术路径有各自的不完美之处,大家都是在围绕探测距离、角分辨率、耐久性等关键指标上做博弈。

纯固态激光雷达才是未来的解决方案。

因此,我们也能看到,一些创新型公司已经跳过半固态产品,直接布局下一代激光雷达技术路线。

例如,北醒光子、Ouster等在布局Flash路线,洛微科技、Quanergy选择了OPA方案,国科光芯、Aeye等企业则在布局FMCW方向。

这些企业在未来带来的惊喜,都将是车载激光雷达市场的变数。

目前,车企与激光雷达供应商正处于磨合阶段,并没有形成深度绑定。就像是路特斯就同时选择了两家供应商;小鹏在与览沃合作了第一款车型后,将第二款车型的供应商切换到了速腾聚创,同时还投资了另一家激光雷达供应商一径创新。

可以看到,半固态激光雷达的战役才刚刚打响。

这场战役要难打的多,激光雷达企业既要服务好当前的客户需求,又要着眼下一代激光雷达技术。因为,一旦有突破性的技术出现,整个市场格局可能要再一次重新洗牌。

不过,这一波激光雷达创业者多数是少壮派,用他们自己的话来说,不怕苦也不怕死,需要的正是一个风口搏击的机会。

-END-

参考文献:

激光雷达2022:在风口、泡沫和希望中行走

https://36kr.com/p/dp1667211170060036

把外资一哥挤出战场后,中国激光雷达公司开始内卷

https://new.qq.com/omn/20220324/20220324A0AI7S00

激光雷达迎来大考:大规模上车背后,如何将技术价值转化为用户价值?

https://www.36kr.com/p/1666991446005507

北醒光子 冯钰志:如何领跑国内激光雷达市场

http://www.scicat.cn/finance/20190223/601296.html

激光雷达军团里,冒出一个清华帮

https://www.huxiu.com/article/506503.html

误判、逆袭、翻车,激光雷达十年上车路

https://new.qq.com/omn/20220120/20220120A05T0V00

暂无行标 激光雷达“车规”是骗人的?

https://www.autohome.com.cn/news/202105/1156947.html

禾赛激光雷达,骑虎难下

https://www.163.com/dy/article/GC1VSTUH05118I96.html

原文始发于微信公众号(赛博汽车):半固态激光雷达战事

欢迎加入艾邦激光雷达产业通讯,目前有2700人,涵盖各大激光雷达厂商以及主机厂相关负责人,点击下方标签可以筛选

激光雷达 主机厂 自动驾驶 应用终端 激光器 VCSEL 光探测器 传感器 光学元件 光学模组 滤光片 振镜 光学部件 雷达罩盖 胶粘剂 电子元件 半导体 芯片 tier1 零部件 非标自动化 五金 线路板 电机 镀膜 镀膜设备 塑胶制品 汽车电子 表面处理 汽车配件 设备 检测设备 连接器 塑料 材料 软件 贸易 代理 高校 研究所 其他

资料下载: