你很难想象:2022年,在全球乘用车市场前装交付了近13万台激光雷达之后,以禾赛科技CEO李一帆、图达通CEO鲍君威为代表的激光雷达从业者们,仍在不断面对这样的疑问。

2022年,通过在乘用车领域的量产突破,车载激光雷达进入了新的时代——在2021年,激光雷达的应用还主要集中在Robotaxi这样的后装市场,全球出货量不足4万台(2020年更是不足2万台);仅一年后,头部企业的年产量已从万台增长到十万台规模,产品形态也由形似花盆的机械式雷达转变为更小巧、运动部件更少、更容易集成到量产车中的半固态雷达。

车用激光雷达从此告别“手工作坊”的时代,进入到工业化制造时代。

而引领这一时代的,是清一色的中国企业——据《建约EV预测》统计,三家中国厂商禾赛科技、图达通、览沃科技在2022年的激光雷达装车销售量分别达到5.66万台、4.79万台和2.19万台。而在海外市场,通用、梅赛德斯-奔驰、宝马、大众、福特等汽车巨头规划的激光雷达量产车型,则普遍比中国车厂晚2-3年。

尽管取得了如此里程碑式的成绩,中国的激光雷达厂商们却并没有摆脱外界的质疑——质疑的焦点一是激光雷达是否最终会被抛弃,二是高昂的价格何时才能降到“白菜价”。

Nice to have 还是 Must have?

如果没有特斯拉,大概也不会有人质疑激光雷达对自动驾驶的作用。

相比摄像头这样的单向收光式的被动传感器,激光雷达通过主动发送和接收激光光束来探测环境,能够准确获得物体的尺寸、距离等三维信息,并且不受暗光、炫光等光线变化的影响。

但因制造工艺复杂且尚未形成规模,激光雷达价格高昂——机械式激光雷达在2018年之前单颗售价达到十万美元级别,直到今天仍在5000-10000美元区间;而搭载于量产车的半固态激光雷达,单价虽已降至500-1000美元,但仍远高于摄像头、毫米波雷达、超声波雷达等其他车载传感器。

马斯克坚持不在特斯拉车型上使用激光雷达,并坚称纯视觉足以实现L4级自动驾驶。与此同时,特斯拉凭借深厚的AI和工程能力,以及通过卖车不断获得真实用户提供的行驶数据,在当今全球智能驾驶的竞赛中处于领先位置。

特斯拉的领先,就像一只悬在激光雷达厂商头顶上的“达摩克利斯之剑”。这让他们很受伤——就仿佛特斯拉的不用,成了激光雷达从业者的原罪,迫使他们需要不断自证存在的价值。

对于自动驾驶,激光雷达到底是不是必需品呢?恐怕这场正反方各执一词的辩论并不会很快见分晓,而是还将在很长时间里持续下去——这是因为,即使特斯拉FSD Beta即将更新到v12的“端到端”架构,将感知、预测、规划、控制等模块全部交由神经网络完成,即使这意味着FSD的软件栈已经趋于完善、将在数据驱动下加速迭代、用户的接管次数将会越来越少,但FSD仍将是一个越来越好用的L2级辅助驾驶系统,而非(在ODD内无需人类接管的)L4级自动驾驶系统。

圄于SAE难称合理的“L0-L5”自动驾驶分级体系,在L2级辅助驾驶与L4级自动驾驶之间,还存在着法律法规、保险体系、大众的认知和接受等一系列尚待填补的环节,而补齐所有这些缺失环节的前提,是首先在技术上实现“无限趋近于零接管”。

看上去,特斯拉是当前最接近这一技术目标的玩家。但事实是,即使强如特斯拉,也没有人能准确预测其达成这一目标的时间。

既如此,“仅靠纯视觉就能实现L4级自动驾驶”的判断无法证实,“自动驾驶必须要有激光雷达参与”的判断也就无法证伪。

对于自身产品的价值,那些已经实现规模量产的激光雷达从业者们,也在时刻不停地迭代自己的思考。

禾赛CEO李一帆观察到,最近一两年,一些禾赛服务的整车厂客户对激光雷达的认识发生了转变。

在过去,更多人把激光雷达当作一个安全件。意思是说,装了激光雷达比不装更好、车辆的安全性更高,就好像安全气囊——过去装8个,如今装12个,结果自然是更安全。

但如今,越来越多的客户将激光雷达看作一个功能件——功能件的意思是说,只有具备这一部件,车辆才可能实现某些特定功能。

李一帆用理想AD Max与AD Pro的区别举例:在车辆刚交付时,理想L8 Max和L8 Pro都能实现高速NOA功能;但在未来,装有激光雷达的Max车型能够通过OTA升级实现城市NOA,未装激光雷达的Pro车型则无法实现城市NOA功能。

图达通CEO鲍君威也认为,有激光雷达和没有激光雷达,车辆实现的功能完全不一样。只有在高性能的主视激光雷达上车之后,感知模块的可靠性更高、误报和漏报率无限趋近于零,才能实现“在体验上具有明显差别的”高阶自动驾驶功能。

鲍君威以高速行驶时的刹车舒适性举例:要满足乘客在刹车时不出现明显的不适感,通常要求刹车的减速度不超过0.3g,这意味着以120公里时速行驶的车辆,需要检测到200米以外的障碍物,才有足够的时间刹车。

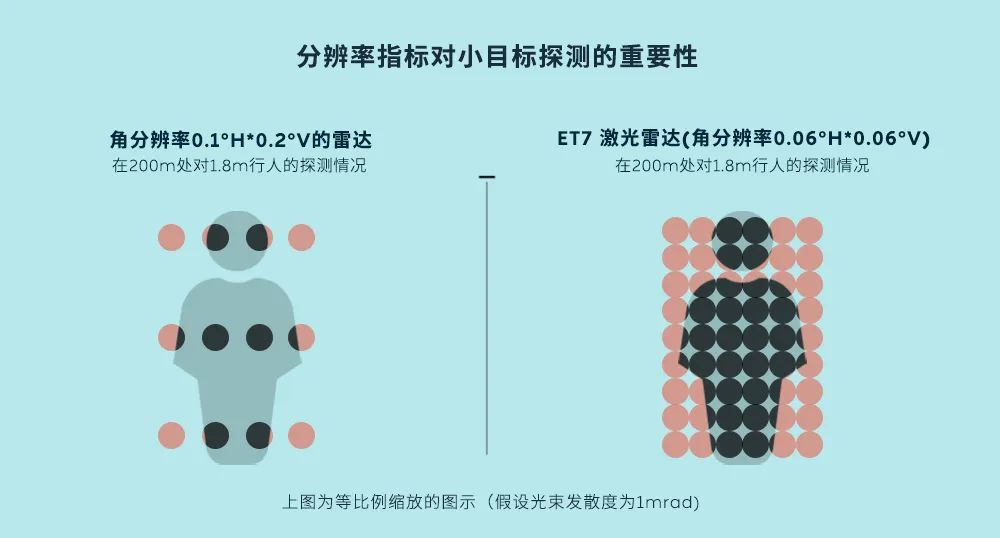

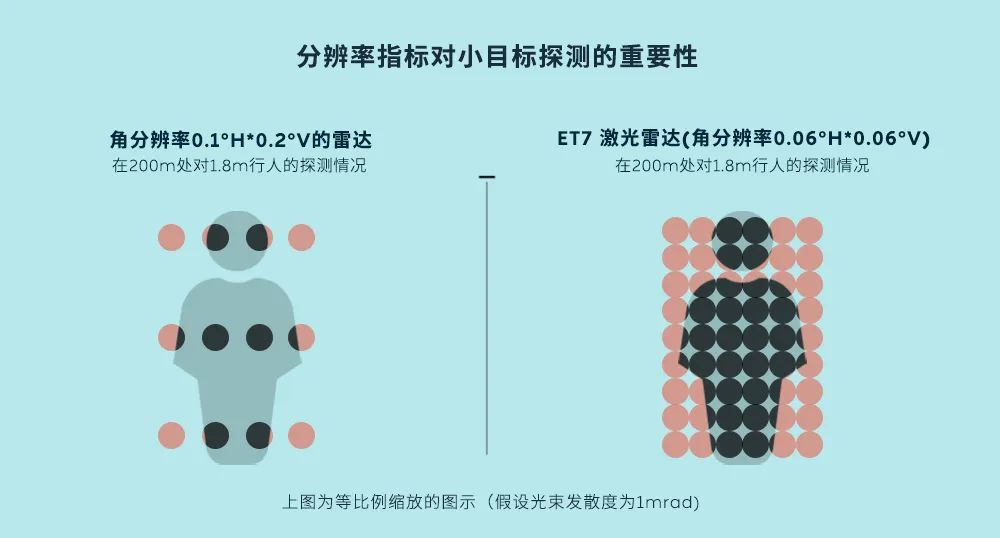

图达通为蔚来NT 2.0平台车型提供的主激光雷达Falcon,其ROI区域内的分辨率达到0.06°x0.06°。对于车辆前方200米处身高1.8米的行人,Falcon能够检测到超过20个点云,不仅能清晰地检测到行人的存在,而且能以极高的置信度勾勒出行人的姿态,从而帮助车辆作出提前减速的决策。

鲍君威表示,摄像头感知本质上是基于二维信息对三维信息的估测,其准确度在很大程度上依赖于神经网络算法的成熟度,但始终无法完全避免误检和漏检。而只有在激光雷达提供的高置信度感知下,车企才有可能为用户提供L3级以上的自动驾驶功能。

有趣的是,李一帆和鲍君威都强调了激光雷达为智驾系统带来的潜力和上限,并且不约而同地以App Store和iiPhone的关系为例:

当前的智驾功能还不成熟,就像初代的iPhone手机,除打电话、拍照、发短信、发邮件和浏览网页之外并没有太多功能,但在2008年App Store推出后,越来越丰富的应用生态彻底释放了智能手机的潜力,将iPhone 3与众多功能手机完全区分开来。

自动驾驶的出现,在某种程度上会像App Store一样——当它的成熟度达到一个阈值时,将会在智能汽车与传统汽车之间划出一道无法逾越的鸿沟,二者的用户体验将从此云泥有别,并且差距会越拉越大。

而激光雷达,在他们看来,是实现这样的潜力所必须预埋的硬件之一。

回到特斯拉的话题:在李一帆看来,马斯克选择不用激光雷达,本质上是一个商业选择,而不是技术选择——马斯克并不认为激光雷达毫无价值,而是认为激光雷达不值那个价。

在2019年4月,当特斯拉对FSD的标价为5,000美元时,一台激光雷达的售价高达10,000美元——这显然从商业逻辑上杜绝了特斯拉采用激光雷达的可能性。

到了今天,特斯拉FSD的价格已经上涨到15,000美元,而一台激光雷达的价格降到了500美元级别——虽然仍远高于20美元的摄像头,但在商业逻辑上,激光雷达已不再是FSD无法承受的部件。

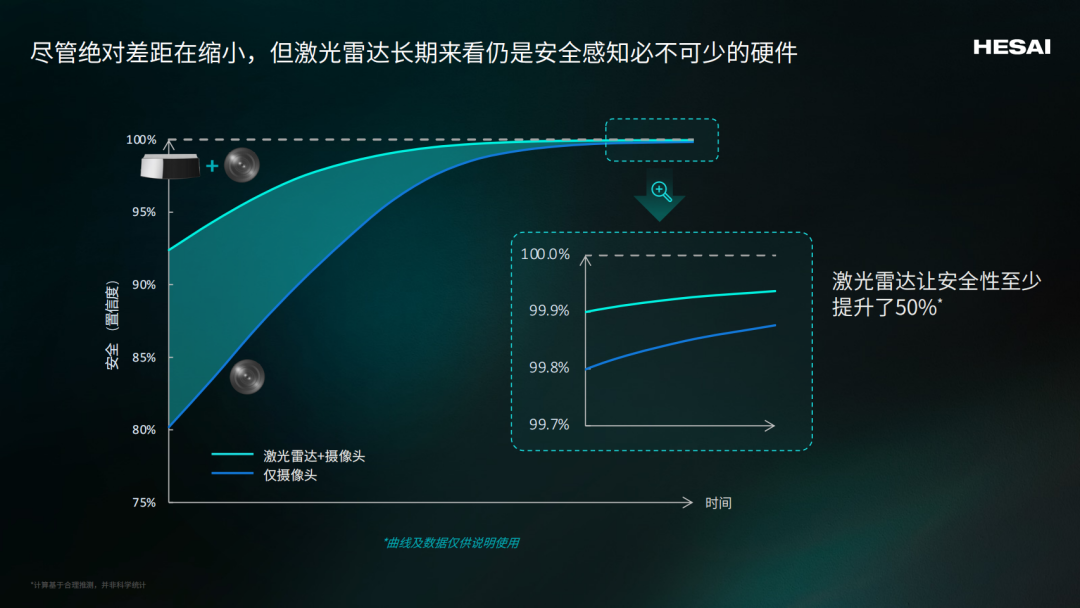

从技术上看,禾赛认为激光雷达不仅测距更准,并且作为异构传感器,是对视觉感知的补充和冗余。即使随着视觉算法的进步,摄像头感知的置信度不断提升,激光雷达仍能在其基础上进一步提升感知置信度。

“哪怕激光雷达让碰撞风险从百万分之一降到百万分之0.5、从亿万分之一降到亿万分之0.5,都意味着安全性(比仅靠摄像头感知)高出一倍。”

在性能的提升潜力方面,禾赛基于下一代芯片设计的AT旗舰级激光雷达计划2026年量产,其性能将比当前的AT128提升10倍。

假如到那时,无论出于技术还是法规(例如,L4自动驾驶强制要求感知系统需有异构传感器作为冗余)方面的原因,特斯拉FSD仍未实现L4级自动驾驶,那么性能更强、价格更低的激光雷达或许也会成为马斯克的选择。

既然特斯拉可以在HW4.0上加入4D毫米波雷达,为什么不能在HW5.0上加入激光雷达呢?

先量产,再谈降本

激光雷达的成本过高,是业内老生常谈的话题。当前以500-1000美元的单价向整车厂供应的主雷达,成本仍普遍在大几百美元甚至一千美元以上。

降低成本的途径,也无外乎已被人们充分讨论的几个方面:

-

-

通过芯片化减少原材料用量,使激光雷达乘上“摩尔定律”的快车;

-

长远看,以上几个方面会是激光雷达产业持续努力的降本方向。但事实上,在当前阶段,绝大多数激光雷达企业仍处于尚未实现批量化生产的阶段。在谈论如何降低成本之前,需要解决的当务之急仍是“交付能力”。

激光雷达结构精密,对生产的精度和一致性要求极高。在完成产品设计到批量化交付之间,还有大量的工作要做。

关于此,李一帆分享了禾赛坚持自建工厂的理念和实践中的得失。

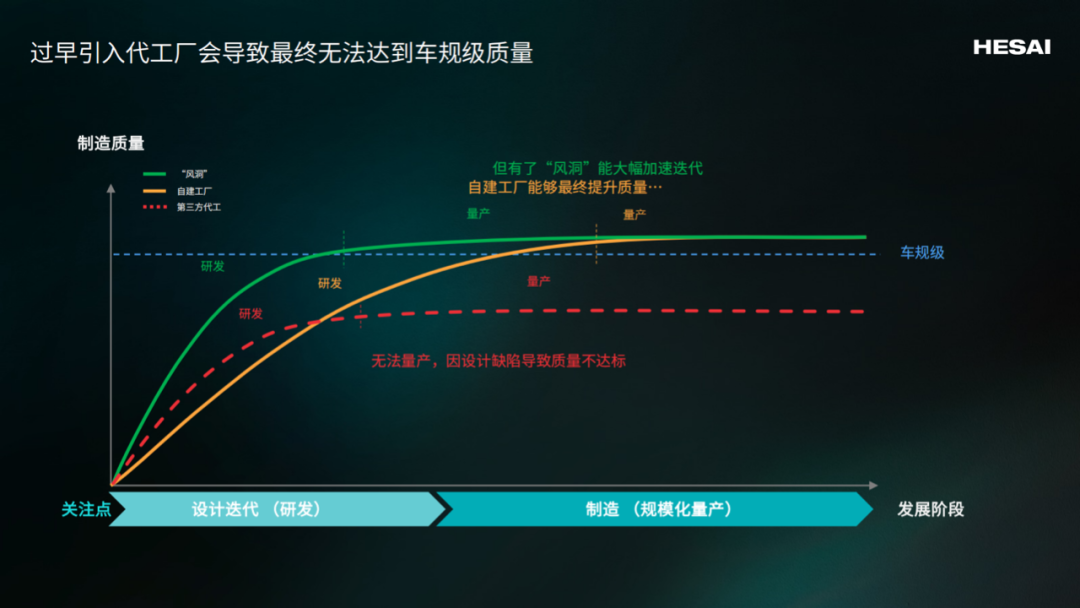

禾赛认为,对于尚未成熟的新兴产业,制造是研发的一部分,因为在尝试生产的过程中会发现诸多与产品设计相关的问题,需要由研发人员和生产人员共同配合解决。

这也是为何,当特斯拉在2017年以异于所有传统车企的全新方式生产Model 3时,将第一条生产线放在了地价高昂但靠近研发团队的硅谷,马斯克更是在一段时间里亲自住进工厂督战。

当第一座工厂将生产流程跑通,能够稳定生产出一致性达标的产品之后,再将这样的工厂进行大批量复制,从而提高产量、降低成本。

当然,从一开始就自建产线,也为禾赛带来了一些困难。例如,相比成熟代工厂业已完善的生产流程,禾赛在最初与客户接触时,仍处在探索和建立生产流程的阶段。与“大厂”相比,这样的生产团队需要赢得证明自己的机会。

由于代工厂的生产能力优于激光雷达初创企业,引入代工厂的好处是可以迅速建立生产能力、早期爬产较快。但是源于上述“生产是研发的一部分”的原理,进入量产之后可能会卡在一些未得到解决的问题上,导致生产质量和一致性无法达到车规级。

自建工厂在早期更痛苦、需要解决的问题更多,但跑通之后上限更高。

此外,禾赛基于自身的实践发现,通过资本的加持投入更多设备和人员,可以让自建工厂的早期迭代速度加快,从而弥补自建工厂在早期慢于代工模式的劣势。

通过对自建工厂模式的坚持,禾赛在2022年最后四个月里,连续实现月交付过万台。李一帆认为,进入大规模生产的激光雷达厂商最终都会走向自建工厂。

说回到激光雷达的降本空间:考虑到产品的结构和精密度,即使在生产规模大幅扩大之后,激光雷达的价格也很难下降到毫米波雷达与摄像头的水平。但同时,基于激光雷达对自动驾驶的作用、对用户体验的价值,从业者们相信激光雷达会在高阶智能驾驶的BOM成本中占据一席之地。

“激光雷达当然不会是所有汽车的标配,这取决于它所带来的功能,以及该功能为用户带来的价值。”

“举个例子,看手机里的摄像头——很多年前iPhone的摄像头成本就是二三十美元,现在差不多还是二三十美元。过去5-10年,iPhone手机的价格并没有明显下降,那为什么作为手机里最重要的拍照功能,它的成本要下降呢?在1000美元的iPhone手机上,摄像头占据20美元是一个合理的比例。而与此同时,手机摄像头的性能却从2004年的50万像素提升到了今天的5000万乃至一亿像素。”

“同理,对于实现了自动驾驶功能的汽车而言,自动驾驶所需的硬件,相信也会在车辆BOM成本中占据一个合理的比例。”

竞争的方向

在实现前装量产从0到1的突破之后,激光雷达厂商工作的重点一方面是完善产线、提升良率、扩大产能,提升交付能力,另一方面需要关注客户(整车厂)在激光雷达上车之后的使用效果,帮助其实现激光雷达的价值。

这包括两方面的工作:一是推出不同品类的激光雷达产品,满足更多细分需求;二是在软件方面提供协助,确保智驾功能的实现。

2022年底,禾赛、图达通、速腾聚创、亮道智能等厂商先后推出了用于车身侧面的补盲式激光雷达。相比主雷达,这类产品的特点是探测距离更短、纵向视场角更大、尺寸更集成、价格也更低,实现的作用主要是在超车场景对旁侧车辆的识别,以及城市场景下对行人、骑行者、矮小物体以及不规则障碍物的识别。

这些补盲式激光雷达产品出现在量产车上的时间,预计将是2023年下半年。

而在今年4月上海车展前后,禾赛和图达通又相继发布了更小巧轻薄、可集成在座舱内的前视主激光雷达。

将激光雷达集成到座舱内后视镜的位置,甚至与摄像头模组集成在一起,是一个确定的需求,因为凸起在车头顶部的激光雷达形似高达战士,是很多颜控购车者所不能接受的。

要实现“入舱”,激光雷达的体积需要进一步缩小,否则会在挡风玻璃处占据和遮挡过多的区域,影响驾驶视野。

禾赛发布的ET25,与AT128相比,厚度从48mm缩小到了25mm,而性能(探测距离)却从200m提升到了250m。

在性能提升的同时,ET25的功率比AT128下降50%达到12W,这解决了设备在座舱前部工作时可能产生的发热问题,从而提高可靠性。

在噪音方面,禾赛ET25的噪音小于25dB,接近于夏日宁静的夜晚。

首次推出905nm产品的图达通,更是将同为舱内主激光雷达的云雀-E的功率压低至9W、噪音低至20dB。

李一帆分享道,实现这些性能提升的途径,可以理解为是对每个激光点的效率提升——通过提高元器件的灵敏度,提升光电系统的效率。此外,ET25还采用了新型的扫描结构。

仅仅是把设备做得更小、效率更高,并不足以实现激光雷达的入舱。由于激光在发、收过程中两次穿过风挡玻璃,需要对玻璃进行特殊的处理,才能实现大幅降低玻璃对红外线的吸收,从而最大限度地减少其对激光雷达性能的影响。

针对此,禾赛在4月14日宣布与福耀玻璃达成战略合作,由后者提供特制风挡玻璃,推进ET25的前装量产。双方在官宣之前已经历了一年的合作,但他们强调:只有在产品成功量产上车之时,才算是合作成功。

图达通同样在几天后的上海车展上宣布了与福耀玻璃达成合作,并称在初步方案中,已实现激光雷达与摄像头集成在前挡玻璃后,探测性能衰减小于10%。

更丰富的产品形态,有利于满足不同整车厂对智驾功能的不同需求,从而帮助激光雷达企业扩大出货量、争取更多市场份额。同时,扩大的产品线和更紧凑的研发周期,也增加了激光雷达厂商的研发压力。

厂商的交付能力决定了激光雷达能否大规模量产上车,而软件能力则可能决定量产后的产品好不好用,并最终影响激光雷达产品的长期销量。

到2023年底,中国的道路上将会有数十万辆装有激光雷达的智能汽车。

“这些车的软件系统能不能跟得上、消费者买完之后觉得这个东西到底厉不厉害?这是我们现在更关心的点……这一波热潮如果搞得很厉害,大家都会更愿意去做;如果这一波之后大家觉得激光雷达是一个伪需求,那下一波车长肯定就不想做了。”

李一帆总结道:“去年是硬件之战,今年是功能之战。”

图达通为了帮助客户发挥出激光雷达的全部潜力,也推出了OmniVidi软件平台,该平台包括感知中台和工具链两个模块,作用是提供闭环工具链,将激光雷达的原始数据输出为结构化数据,帮助客户方便地调用感知参数和功能,支持进一步开发。

从智能驾驶功能层面看,激光雷达的价值实现在很大程度上是与城市NOA的落地绑定的——至少对当前的小鹏、华为、理想、蔚来和毫末而言,在开发对标特斯拉FSD的城市NOA功能时,都将激光雷达作为必须的传感器。

要在全球自动驾驶的竞赛中不落于人后,中国厂商们的城市NOA之战不容有失;而激光雷达在其中扮演的角色,以及在近两年里积累的量产规模、成本下降以及性能提升,都将成为影响整个激光雷达行业发展的重要因素。

结语

对以上问题的探索,已让中国激光雷达厂商进入无人区。他们的每一步进展,都将巩固中国在汽车供应链这一细分领域的全球领先。

若以2025年作为西方主流车企开启激光雷达上车的时间节点,届时,中国市场搭载激光雷达的汽车保有量将会超过百万规模。

时间的领先和规模的优势,带来的将会成本领先和技术领先。

“建约EV预测系统”定位为专业的新能源汽车产业预测系统,为企业客户提供第三方趋势预测服务,包含:EV销量预测、产业趋势分析和产业沙龙服务三大部分内容。

原文始发于微信公众号(建约车评):激光雷达:中国企业进入无人区